- A pesar de que el objetivo inicial del Ramo 23 era financiar compromisos de política salarial, actualmente la distribución de sus fondos y recursos se ha diversificado, y opera fuera de los territorios de la Ley con programas presupuestarios que no están regulados dentro del marco de coordinación fiscal y presupuestal. Este instrumento representa un claro ejemplo de una mala práctica en materia de coordinación fiscal que produce un uso y abuso de recursos públicos.

- Es necesaria la revisión y rediseño de la asignación de recursos a gobiernos locales, mediante el Ramo 23. Deben de establecerse mecanismos que permitan a los estados y municipios el acceso a recursos de forma ordenada, objetiva y transparente, así como procesos competidos que fomenten la innovación y mejoren la implementación de políticas públicas.

- Es indispensable encauzar esfuerzos a través de mecanismos como la Conferencia Nacional de Gobernadores (Conago), la cual no solo sea un espacio para el diálogo y concertación, sino de toma de decisiones, acuerdos y monitoreo, y así, fortalecer el federalismo y darle mayor operatividad.

En el Presupuesto de Egresos de la Federación (PEF) se encuentra el Ramo 23 o de “Provisiones salariales y económicas”. En un inicio los recursos del Ramo 23 tenían como objetivo financiar compromisos de la política salarial del gobierno federal, liquidaciones de los servidores públicos y atención en casos de desastres naturales. Sin embargo, para 2018, los fondos que integran dicho ramo se han diversificado a funciones muy disímbolas de su propósito original.

El problema del Ramo 23 es que su función de distribución de recursos a gobiernos locales no se enmarca en la legislación sobre coordinación fiscal que estructura el federalismo mexicano. En los hechos, es un Ramo Presupuestal que opera fuera de los territorios de la Ley o las normas secundarias que imponen reglas, criterios y límites. Además está integrado por fondos sin regulación y que pueden ser operados con discrecionalidad por la Secretaría de Hacienda y Crédito Público (SHCP). Además, dado que estos fondos son utilizados para realizar transferencias de recursos a gobiernos estatales y municipales, “presentan un riesgo elevado de ser usados para premiar o castigar [a los gobiernos locales]; es decir, para el control político”.1

En esta bolsa de dinero hay programas presupuestarios que no cuentan con reglas de operación2 y que, por lo tanto, no están regulados dentro del marco de coordinación fiscal y presupuestal. El Ramo 23 es un claro ejemplo de una mala práctica en materia de coordinación fiscal que produce un uso y abuso de recursos públicos.

Es urgente la revisión y rediseño de la asignación de recursos a gobiernos locales, mediante el Ramo 23. El presente texto expone un caso de estudio relativo a una propuesta de nueva ingeniería de asignación de financiamiento a fondos y programas competidos. Esto es un claro ejemplo de que la creación de reglas claras para el acceso a los recursos públicos posibilita la competencia entre proponentes y crea incentivos para el establecimiento de un sistema basado en el esfuerzo de transformación institucional.

En este sentido, la federación mexicana depende del acuerdo fiscal. Sin embargo, éste debe entenderse a través de la coordinación de esfuerzos y la existencia de mecanismos que permitan a los estados y municipios el acceso a recursos de forma ordenada, objetiva y transparente. El Ramo 23 no es un mecanismo de coordinación fiscal con estas características.

Por último, se plantea una estrategia en la que mediante el involucramiento de actores relevantes como la Conferencia Nacional de Gobernadores (Conago), se cuente con aliados y plataformas relevantes para impulsar la coordinación fiscal a través de mecanismos de competencia y transparencia.

¿POR QUÉ CRITICAR EL RAMO 23?

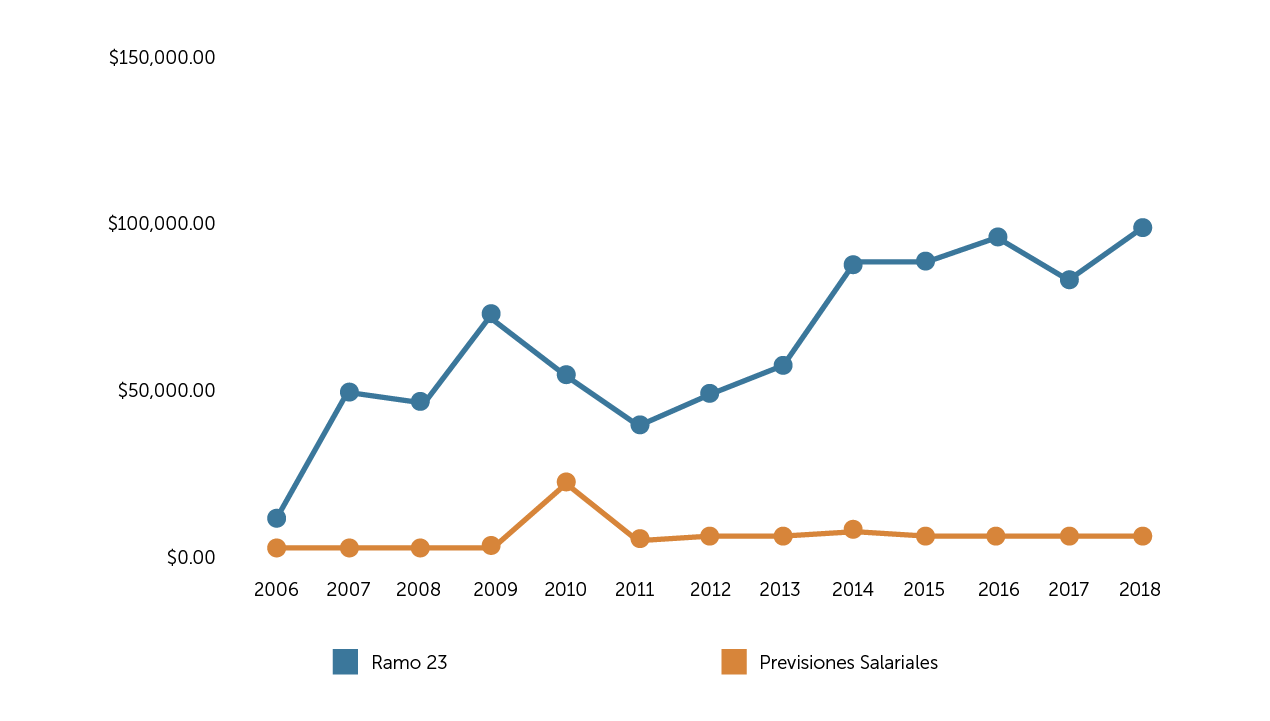

A pesar de que el objetivo inicial del Ramo 23 era financiar compromisos de política salarial, con el paso del tiempo, las previsiones salariales aumentaron muy poco en comparación al incremento de recursos de otros fondos y programas que fueron acrecentando al ramo. En 2005, el 90% del ramo 23 (4.6 mmdp) se destinaban a las provisiones salariales y económicas, para 2016 solo el 13% (18 mmdp).3

Los fondos que integran el ramo se han diversificado hasta el punto de incorporar fondos como el de fortalecimiento financiero de las entidades federativas, fondos metropolitanos, infraestructura para estados y municipios, desarrollo regional, justicia penal, adeudos de suministro de energía eléctrica, beneficios para entidades y municipios productores de hidrocarburos, entre otros.4 Además esta bolsa de recursos terminó incorporando fondos de “moches”5 y duplicando financiamientos como es el caso del Fondo de Aportaciones para la Infraestructura Social Estatal y Municipal.

Permitir que bolsas de dinero como el Ramo 23 sigan operando como hasta ahora, implica renunciar a la gobernanza del gasto público y en última instancia, al financiamiento de políticas públicas necesarias para el país.

Gráfica 1. Monto total ramo 23 y monto previsiones salariales. Millones de pesos 2006

Fuente: Elaborado por el IMCO con presupuestos de egresos de la federación 2006-2018

La discrecionalidad en la función pública puede ser traducida en un margen de apreciación6 para la toma de decisiones que generen más beneficios a la población. Vista de esta forma, es claro que la discrecionalidad no puede, y no debe, eliminarse para determinados actos de autoridad para los cuales el margen de apreciación es indispensable.7 Sin embargo, en lo relativo a la asignación y ejercicio de los recursos públicos, los altos rangos de discrecionalidad son indeseables, ya que fácilmente se transforman en arbitrariedad. En este sentido, el Ramo 23 es el producto de una gran discrecionalidad que ha permitido no solo mover recursos de un lado a otro sin justificación, sino ejercer a través de subsidios, un gasto por encima de lo presupuestado.

La mayor consecuencia de este poder discrecional, que en el caso del Ramo 23 radica en la SHCP, se refleja en el uso de recursos públicos que fácilmente pueden cambiar su destino, con lo que se posibilita su uso para avanzar hacia intereses políticos. En pocas palabras, el Ramo 23 es una bolsa de dinero que no tiene una regulación apropiada.

EL FEDERALISMO Y LA (DES)COORDINACIÓN FISCAL

Uno de los grandes retos para la Administración Pública es la correcta administración de sus finanzas: la amplitud de sus ingresos, el manejo sano de la deuda y la eficiencia del destino de sus egresos. Adicionalmente, la conformación del país sobre una organización federal añade un nivel más de complejidad. En este sentido, la coordinación fiscal juega un papel primordial para el manejo ordenado y compartido del dinero público. Una parte de la concepción actual de coordinación fiscal se sustenta en la cesión de las facultades recaudatorias de los estados a la federación. La otra, se refiere a las reglas de distribución y participaciones de los ingresos federales para estados y municipios.

Desde la Constitución de 1824 se reconoció que existía una cosoberanía8 entre la federación y las entidades federativas.9 Bajo esta fórmula federalista retomada en la Constitución de 1917, se crearon facultades coincidentes10 con las cuales los tres ámbitos de gobierno pueden imponer y recaudar impuestos. Estas facultades son las que detonan la búsqueda de una “coordinación” para la distribución de cargas tributarias. Por su parte, la discusión de cómo se distribuirían los recursos tuvo un proceso de evolución durante todo el siglo XX.

En las Convenciones Nacionales Fiscales11 realizadas en los años de 1925, 1933 y 1947 se delimitaron las competencias locales y se crearon distintos órganos y normativas con el propósito de proponer las medidas que debían adoptarse en materia fiscal. En 1953 se creó la primera Ley de Coordinación Fiscal (LCF) entre la Federación y los estados. Por medio de este ordenamiento los estados derogaron contribuciones locales a cambio de recibir participaciones de la federación.12 Sin embargo, fue hasta 197813 cuando, con una nueva LCF, se le da vida al Sistema Nacional de Coordinación Fiscal (SNCF). Además de establecer mecanismos de coordinación (convenios) entre los ámbitos de gobierno, dicha ley incorporó como objetivo público el de mejorar la equidad del sistema tributario, simplificar su funcionamiento y fortalecer las finanzas estatales y municipales.

Desde su emisión, la LCF ha tenido 38 reformas14 que han modificado los fondos a través de los cuales se calculan y distribuyen las Aportaciones Federales15 y las Participaciones Federales.16 De igual forma se han reformado las bases, organización y funcionamiento de los órganos en materia de coordinación fiscal. No obstante, a pesar de que el gasto federalizado se compone principalmente por las Aportaciones Federales y las Participaciones Federales, también existen recursos públicos que no están regulados por la LCF, transferibles a las entidades federativas y municipios a través de convenios de descentralización, reasignación y subsidios.

| Convenios de descentralización |

| Los convenios son acuerdos que las dependencias del gobierno federal establecen con las entidades federativas para otorgarles recursos presupuestales, susceptibles de ser transferidos17 para el cumplimiento de diversos objetivos de los programas federales. Los subsidios incluyen recursos que son entregados a las entidades federativas y municipios a través de diversos ramos que se establecen de acuerdo a lo señalado en el PEF de cada año.18Los denominados ramos de gasto son bolsas a través de las cuales se clasifican recursos públicos que tienen un ejecutor o propósito similar. La Ley Federal de Presupuesto y Responsabilidad Hacendaria (LFPRH) establece la existencia de ramos generales. Este tipo de ramos son aquellos cuya asignación de recursos se prevé en el PEF derivada de disposiciones legales o por modificación expresa de la Cámara de Diputados en el PEF, que no corresponden al gasto directo de las dependencias, aunque su ejercicio esté a cargo de éstas. Aquí se encuentra el Ramo 23 denominado “Provisiones Salariales y Económicas”. |

Por su importancia y alcance, es indiscutible que el pacto federal descansa en la coordinación fiscal. Por medio de ésta, el federalismo encuentra su materialización al reconocer una alianza entre los estados con el fin de unir realidades diferentes. Concretamente, a través del principio de solidaridad fiscal se manifiestan criterios compensatorios contemplados en las distintas fórmulas y normas que deben aplicarse para la distribución de los fondos federales participables o transferibles a las entidades federativas. Sin la coordinación fiscal, la federación tal como la conocemos, no tendría articulación, sustento ni viabilidad.1718

No obstante, la importancia de esta materia, en los últimos años se han observado más retrocesos que avances: la coordinación fiscal se ha visto plagada de prácticas autoritarias, así como de un uso y abuso19 de los recursos públicos. En particular, la coordinación fiscal que se lleva a cabo a través del Ramo 23, se ha manipulado en contra de los principios de transparencia y rendición de cuentas.

El Ramo 23 se encuentra dentro del esquema de coordinación fiscal, pero paradójicamente no está sujeto a la regulación de la materia, es decir, a la Ley de Coordinación Fiscal (LCF). Es relevante mencionar que esta ley inició regulando ramos del presupuesto federal y fondos estructurados que fueron diseñados con un fin redistributivo que ayudaría a reducir las brechas entre las capacidades fiscales de las entidades federativas. Sin embargo, en los últimos años,20 a través de otras normas, como el PEF, se han incorporado otros programas y fondos en los que es extremadamente complicado identificar el destino y uso correcto de las aportaciones. Bajo el amparo de este rubro, se han otorgado, sin un destino específico, recursos a estados y municipios.

La (des)coordinación fiscal actual está encabezada por la SHCP, quien decide a quién, cómo y cuándo se otorgarán recursos federalizados a través de convenios que no son públicos y programas que están deficientemente regulados o en definitiva sin reglas de operación. En este sentido, si los estados y municipios pretenden obtener recursos provenientes de fondos federales, deben establecerse criterios objetivos y medibles para una justa distribución entre los gobiernos locales. Es decir, es necesario que la SHCP no sea quien decida discrecional y unilateralmente a quién y cuándo otorgarle dichos recursos. La distribución de recursos no debe funcionar como un mecanismo represivo para aquellos estados que no estén alineados a la agenda o intereses particulares del gobierno federal. La meta es conseguir un federalismo de cooperación entre los distintos órdenes de gobierno, pero de competencia entre los iguales (estados entre estados y municipios entre municipios).

Para lograr un federalismo cooperativo y no represivo, el diseño institucional juega un papel importante. La SHCP, encargada de ejercer más del 70% del presupuesto,21 debe dejar de ser juez y parte en la asignación de recursos públicos. El conflicto de interés surge cuando la SHCP propone y a su vez autoriza y modifica la distribución de los recursos. Por el contrario, se deben establecer procesos competidos que fomenten la innovación, la transparencia y mejoren la implementación de políticas públicas.

LA IMPORTANCIA DE LOS RECURSOS FEDERALIZADOS

La composición del gasto en el país indica que los recursos destinados a entidades federativas y municipios representa una tercera parte del gasto total. Las Aportaciones Federales (Ramo 33) y las Participaciones Federales (Ramo 28) representan cada una el 15% del gasto total (ver Tabla 1). De igual manera, los otros recursos federalizados administrados a través de convenios y subsidios representan el 3.2% del total del gasto del país. La proporción de los recursos transferidos a través de mecanismos como el Ramo 23 representan el 9.5% del total de las transferencias federales.

Tabla 1. Gasto Total: Presupuesto de Egresos de la federación 2018. Millones de pesos

| 2018 | % | |

| Gasto Federal | 1,746,410.39 | 33.1% |

| IMSS, ISSSTE, Pemex Y CFE | 1,741,451.79 | 33.0% |

| Transferencias a entidades y municipios | 1,791,804.82 | 33.9% |

| Aportaciones Federales (AF) | 810,044.60 | 15.3% |

| Participaciones Federales (PF) | 811,931.62 | 15.4% |

| Otros federalizados (convenios, subsidios, entre otros) | 169,828.60 | 3.2% |

| Gasto Total | 5,279,667.00 | 100% |

Fuente: Transparencia Presupuestaria, SHCP22

Tabla 2. Composición de otros recursos federalizados. Millones de pesos

| Concepto | Monto 2018 |

| Convenios | 44,848.80 |

| Subsidios a través del Ramo 23 | 124,979.80 |

| Total | 169,828.60 |

Fuente: Transparencia Presupuestaria, SHCP

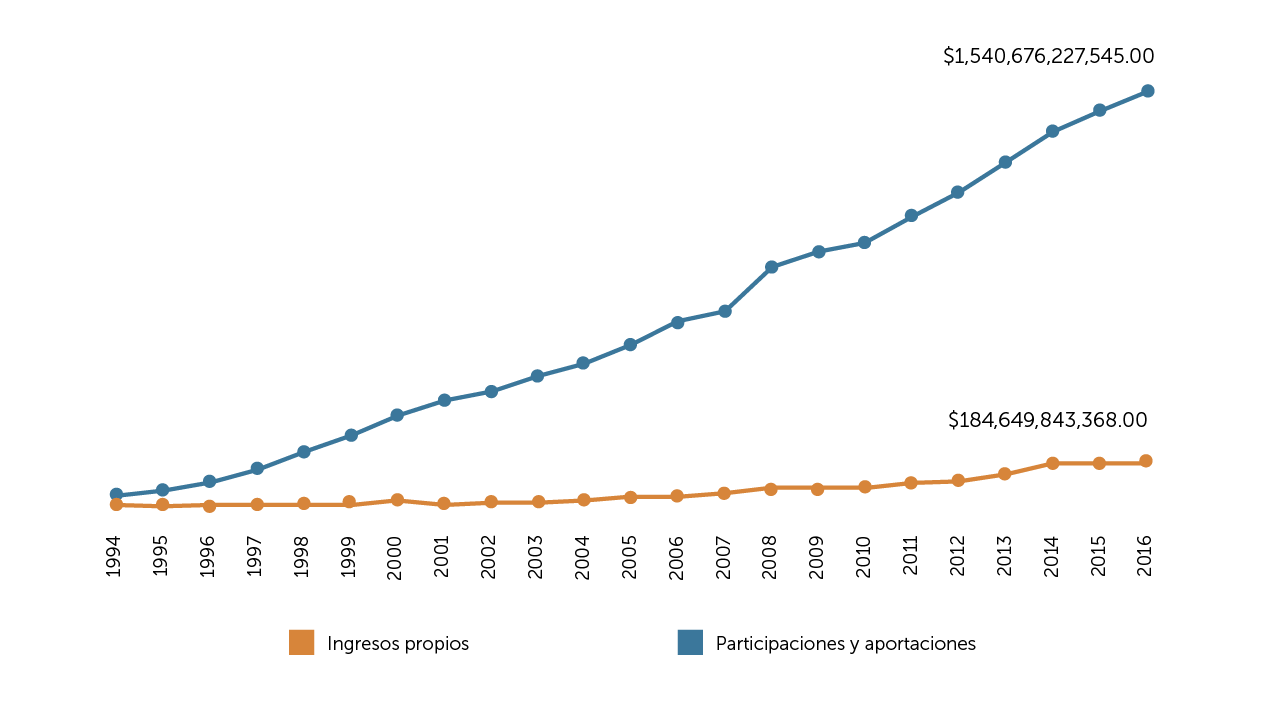

De igual forma, desde 1994 se registra un crecimiento de las transferencias federales. Es decir, entre 1994 y 2016, los ingresos estatales23 crecieron un 219% en términos reales, de los cuales el 214% se debe a transferencias federales.24

Gráfica 2. Crecimiento de las Transferencias Federales

Nota: No se incluye a la Ciudad de México.

Fuente: Elaborado por el IMCO con datos del Inegi. Estadísticas de finanzas públicas estatales y municipales

Los montos destinados a las entidades federativas y municipios dan cuenta de la importancia que representa el gasto federalizado (ver Gráfica 2). Asimismo, las transferencias a los gobiernos subnacionales muestran25 que el propósito de los recursos es el fortalecimiento del desarrollo regional y municipal mediante programas y proyectos de infraestructura física, salud y educación. Sin embargo, gran parte de los recursos federalizados queda a libre disposición de los gobiernos estatales y municipales (Participaciones Federales y parte de los fondos del Ramo 23).

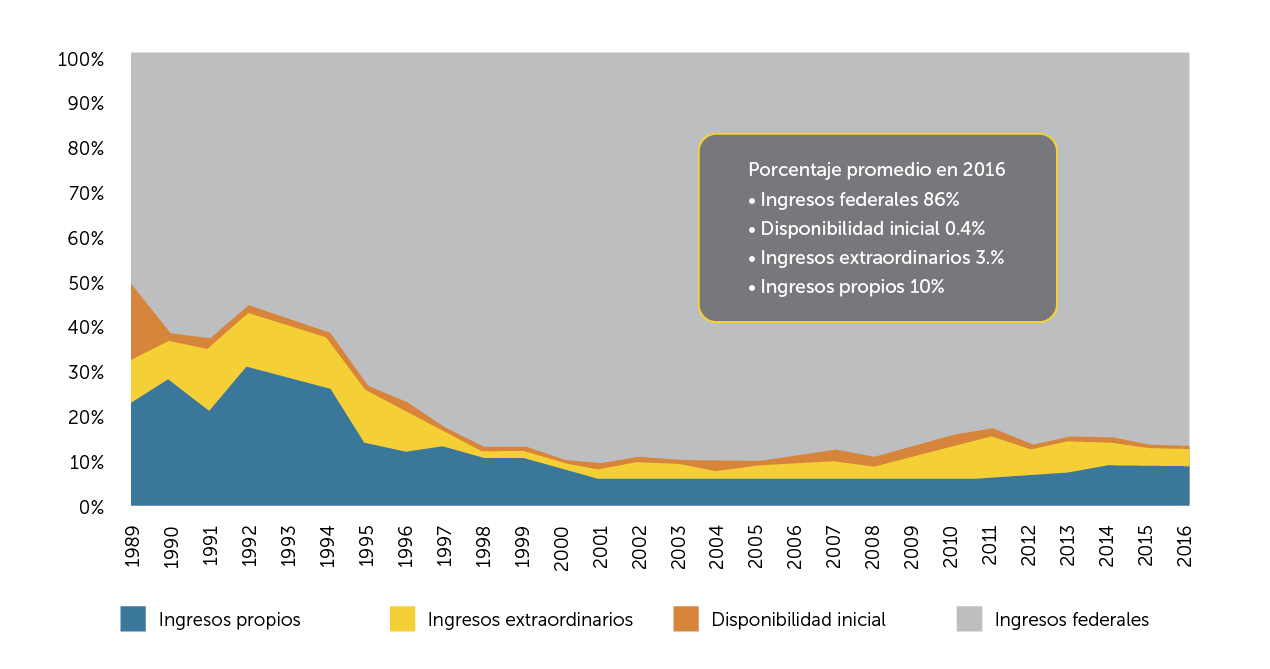

Gráfica 3. Composición de los ingresos estatales*

*No incluye a la Ciudad de México

Fuente: Elaborado por el IMCO con datos del Inegi. Estadísticas de finanzas públicas estatales y municipales

GENERAR INCENTIVOS Y COMPETENCIA POR FONDOS: EL CASO DE ESTADOS UNIDOS

Un ejemplo sobre cómo los estados pueden competir entre ellos para obtener recursos federales se llevó a cabo en Estados Unidos con un fondo de recursos para la educación. Este caso ayuda a mostrar las distintas aristas que tiene un mecanismo de competencia. Esto es, los beneficios, los riesgos y las críticas que existieron al implementar un mecanismo de este tipo. También ayuda a identificar elementos clave para la elaboración de los criterios de competencia, así como las circunstancias que pueden influir al momento de poner en práctica este método.

Desde 2002, Estados Unidos implementó el programa No Child Left Behind (NCLB) que redefinió la participación del gobierno federal en la política de educación. En primer lugar, el gobierno federal dejó de centrarse únicamente en la igualdad de oportunidades educativas, para enfocarse también en promover una educación de calidad. En segundo lugar, la evaluación de estudiantes y maestros se hizo más rigurosa y con un seguimiento constante. En tercer lugar, quedó demostrado que muchas de las acciones necesarias para la implementación del programa correspondían a los gobiernos estatales. Finalmente, el programa demostró que tenía que existir cierta flexibilidad para su aplicación y que las lagunas normativas afectaban principalmente a los gobiernos estatales. El principal problema del NCLB fue que, a pesar de tener un plan de trabajo ambicioso para las escuelas, los instrumentos que se implementaron estaban lejos de ser proporcionales a esas ambiciones.26 La capacidad del gobierno federal se vio rebasada.

Pese a no haber logrado los objetivos que se planteó, el NCLB sentó las bases para la nueva iniciativa del gobierno del presidente Obama: Race to the Top (RTTT). En contraste con el NCLB, el RTTT se enfocaba en desarrollar capacidades educativas a nivel estatal. La principal crítica del presidente Obama al NCLB, que sirvió de justificación para lanzar el RTTT, fue que se creaba más burocracia federal para su implementación y que tenía enfoques equivocados para medir el aprendizaje de los estudiantes.

El NCLB es una ley con cientos de páginas y programas específicos en los que el Congreso tuvo un papel muy activo. Por el contrario, el RTTT es un puñado de directrices dentro de un programa regulatorio del departamento de educación federal. Esta flexibilidad le permitió al gobierno de Obama avanzar en las prioridades de la administración (incluso cuando el NCLB estaba estancado legislativamente).27 Así, el RTTT representa un cambio en el esquema tradicional de mecanismo de financiamiento, esto es, anteriormente los fondos se otorgaban a los estados con base en formulas y éstos, a su vez, organizaban la repartición a las localidades, ahora se introdujeron elementos de competencia, mérito y evaluación para el acceso a fondos.28

El RTTT tiene como características 1) adoptar normas y evaluaciones internacionales para que los estudiantes sean competitivos en las universidades y mercado laboral; 2) construir un sistema de datos que mida a los estudiantes y maestros de acuerdo a los objetivos del programa; 3) aumentar la efectividad de los docentes; 4) eliminar la brecha en el rendimiento de las escuelas.29

La competencia entre estados para allegarse de recursos estuvo a cargo del departamento de educación federal, el cual reclutó a un grupo de revisores externos para que calificaran las propuestas enviadas. Se utilizó un sistema de puntaje30 y se promedió la calificación de los revisores. Los estados fueron evaluados por su capacidad para desarrollar e implementar políticas públicas exitosas en materia educativa y en su propuesta técnica para aplicar a los recursos del RTTT.31

Las ponderaciones y elementos evaluados no surgieron al azar, el gobierno federal proporcionó las reglas básicas y enfoque del programa, así como las prioridades de la administración del presidente Obama. Al mismo tiempo se pensó que la competencia detonaría la innovación en la aplicación de políticas públicas educativas que más tarde pudieran ser copiadas por otros estados.32

La competencia por los recursos del RTTT se llevó a cabo en dos rondas. En ambas, el departamento de educación clasificó a los estados según su puntaje y seleccionó a un grupo de finalistas. Los estados finalistas presentaron sus proyectos a revisores, quienes realizaron cuestionamientos para obtener mayor detalle de cada propuesta. En la primera ronda, 16 estados fueron finalistas y solo Delaware y Tennessee obtuvieron los fondos. Mientras que, en la segunda, 19 estados fueron finalistas y 10 estados recibieron recursos. En pocas palabras, se generó un incentivo a la participación por parte de los estados.

¿Qué ventaja se obtiene al aplicar la competencia entre estados en lugar de las fórmulas? La asignación de fondos federales se puede realizar a través de fórmulas o a través de la competencia. No obstante, una no excluye a la otra y pueden coexistir diversos tipos de combinaciones posibles. En el caso del RTTT, los estados compitieron por los fondos; del total del financiamiento otorgado se les permitió conservar el 50% para las propias iniciativas estatales. Mientras que el destino del otro 50% se determinó a través de fórmulas que señalaban los montos asignados a cada distrito escolar. Contrario a otros fondos, el RTTT no basaba el tamaño del monto concedido con base en la población, una variable común en las fórmulas.

La literatura sugiere los siguientes beneficios33 potenciales:

1) La competencia ayuda a mejorar la rendición de cuentas y propicia que se desarrollen planes específicos para el uso de los recursos. Es decir, se responsabiliza del buen uso a los destinatarios de los recursos públicos.

2) Se fomenta la innovación en las políticas públicas en la medida en que los solicitantes desarrollen iniciativas que los propios funcionarios del área encargada consideren viables.

3) Se generan incentivos para que la administración de los fondos sea más flexible. Por lo general, los fondos competidos delegan más autoridad sobre la implementación de la política pública a los estados que cuando los fondos se distribuyen por fórmula.

De igual forma, existen algunas desventajas34 en los fondos competidos:

1) Se genera discrecionalidad administrativa al momento de establecer los criterios de evaluación. Se corre el riesgo de que los solicitantes presenten propuestas totalmente heterogéneas o disímiles si los criterios no son correctamente especificados. En este sentido, las fórmulas tienen la ventaja de otorgar certeza sobre su funcionamiento y aplicar automáticamente.

2) En el proceso de evaluación existe un factor humano. Es decir, involucra juicio de calidad sobre una propuesta a pesar de que existan criterios objetivos. En este sentido el método de competencia es vulnerable a acusaciones políticas. Superar este riesgo implica invertir recursos para hacer todo el proceso más transparente y seleccionar a los evaluadores externos con un mayor rigor.

De acuerdo con la literatura, los factores clave que influyen en la operación de fondos competidos son:

a) La capacidad del solicitante: existe una relación estrecha entre la capacidad de los solicitantes y las probabilidades de ganar el concurso. Los gobiernos que tengan una mayor capacidad administrativa tendrán mejores propuestas técnicas.

b) Las necesidades del solicitante: paradójicamente las necesidades de los gobiernos menos capaces son probablemente los gobiernos que más necesitan la asistencia federal.35

c) Las acusaciones políticas. La evidencia es poco clara en el grado de injerencia de actores políticos en el proceso de diseño y evaluación. Sin embargo, las percepciones de favoritismos son difíciles de cambiar. Para evitar posibles interferencias es necesario tener mecanismos de transparencia preventivos.

Otra propuesta para combatir y superar el factor de capacidad de los gobiernos es que se permita presentar propuestas de forma conjunta o en equipo.36 En México, la LCF regula en el artículo 26 el Fondo de Aportaciones para la Nómina Educativa y Gasto Operativo. A través de dicho fondo, se realizan los pagos al sector educativo de las entidades federativas. No obstante, el Ramo 23 contempla proyectos de desarrollo regional en materia de infraestructura educativa. Dicho de otro modo, el marco legal permitiría transferir recursos a los estados tanto por la vía de las fórmulas preestablecidas como por fondos concursables.

ENTRE LA COMPETENCIA FISCAL Y EL DESARROLLO REGIONAL

Hacia adelante, el objetivo principal de la coordinación fiscal debe ser cambiar la forma en la que se asignan los recursos del Ramo 23, disminuir la incertidumbre que ocasiona la discrecionalidad y arbitrariedad de la autoridad, y lograr una mejor distribución de los recursos. Asimismo, debe buscarse que se mejore el uso y destino de los recursos bajo criterios de eficiencia y transparencia. De lo contrario, la coordinación fiscal y el Ramo 23 pueden convertirse en un factor que perpetúe la desigualdad fiscal entre las entidades federativas y obstaculice el ejercicio de derechos por parte de la ciudadanía.

De acuerdo con lo anterior, las necesidades, los actores políticos, así como la capacidad técnica y operativa de los gobiernos solicitantes son relevantes al momento de la elaboración de los criterios de distribución. Si los criterios para decidir la asignación de recursos se basan meramente en la eficiencia y la capacidad operativa de los gobiernos locales, se estaría dejando a un lado a aquellos que no cuentan con dichas condiciones. El efecto sería que no se otorgaría ningún tipo de apoyo para que dichos gobiernos sean fortalecidos y puedan volverse competitivos más adelante. Además, perjudica a la población de la localidad, privándolos de acceder a programas o fondos que otorguen beneficios directos a su comunidad o de manera personal. Esto puede ser atenuado mediante la incorporación del enfoque de derechos a la propuesta de competencia por fondos.

En este caso, para mejorar las condiciones de las personas a través de la realización de los derechos humanos, es indispensable que los fondos, programas y proyectos tengan una perspectiva respecto de dichos derechos. Deben tenerse en cuenta sus elementos, contenido, formas de ejercicio y alcance, con especial énfasis en la rendición de cuentas, la participación y la no discriminación.37 Esta perspectiva contrasta con el enfoque clásico de gobierno que reforzaba el concepto de gobernanza desde la eficiencia de la consecución de los fines del Estado. Ahora bien, al incorporar el enfoque de derechos a las acciones públicas, incluyendo el financiamiento otorgado a gobiernos locales, se amplían las condiciones de gobernanza.38

En contraste, tenemos que la incorporación de un enfoque de derechos al análisis, diseño y otorgamiento de fondos y programas, ayuda a prever efectos negativos que perpetúen su continua limitación. Así, el primer paso para la elaboración de los criterios deberá ser identificar la materia en la que se aplicará el fondo o programa al igual que su objetivo y alcance. Para ello, se requiere contar con las herramientas analíticas y metodológicas adecuadas para determinar el impacto en factores de desigualdad, pobreza, exclusión y limitaciones de derechos humanos.39

Posteriormente se debe solicitar un consejo de expertos en el área para determinar los criterios de decisión para la competencia. En otras palabras, el proceso debe tomar en consideración el enfoque de derechos para prever afectaciones no evidentes e implicaciones negativas al desarrollo y el bienestar de las personas.40

El uso eficiente de los recursos transferidos mediante la selección de los beneficiarios en una competencia justa lleva a fortalecer las finanzas públicas, pero el proceso también debe reflejarse en la reducción de la exclusión económica. El objetivo de lograr una transformación productiva mediante la eficiencia de los programas, proyectos o acciones propuestos, debe incorporar en su valoración variables como la sostenibilidad, el escalamiento y su aportación en reducir la desigualdad y promover la realización de los derechos humanos.41

LOS MÁS INTERESADOS: LOS GOBIERNOS ESTATALES

Como respuesta a la descomposición del acuerdo fiscal, en el que la LCF no regula todos los ramos y fondos a través de los cuales se distribuyen recursos desde la federación, surge en 200242 la Conferencia Nacional de Gobernadores (Conago). Este foro reúne a todos los titulares de los ejecutivos de las entidades federativas y tiene como propósito fortalecer el federalismo y crear espacios de discusión y acuerdos para lograr un mejor equilibrio en las potestades de los órdenes de gobierno federal y estatal. A lo largo de su existencia, la Conago ha mantenido dentro de su agenda la discusión de una reforma hacendaria43 y fiscal.

La necesidad de contar con recursos públicos y capacidad de respuesta a las demandas sociales originó que las entidades federativas buscaran mecanismos adicionales de colaboración con la federación. De esta forma, la Conago participó activamente en la Convención Nacional Hacendaria convocada44 en 2003. En ella, se retomaron distintas declaraciones y acuerdos45 en los que se planteaba un federalismo hacendario diferencial, gradual y subsidiario46 que tuviera como principios la equidad, la corresponsabilidad, la participación ciudadana y la rendición de cuentas.

En las reuniones de la Convención, la Conago identificó los siguientes retos de las finanzas públicas de las entidades federativas:

1) El atraso y complejidad de los procedimientos administrativos

2) Las deficiencias en la coordinación y en la colaboración intergubernamentales

3) La debilidad de los mecanismos de fiscalización, transparencia y rendición de cuentas

4) La necesidad de actualizar el marco legal que regule el federalismo hacendario para dar certidumbre a las relaciones entre los tres órdenes de gobierno.

Como parte de las propuestas para mejorar la coordinación intergubernamental,47 se sugirió establecer incentivos dentro de los esquemas de participación de recursos. De igual forma, se hizo presente la necesidad de proporcionar información suficiente y clara respecto a los procesos de coordinación fiscal: montos, características y reglas de operación de los recursos transferidos.

En otras palabras, eliminar toda posible arbitrariedad y limitar la discrecionalidad en la coordinación fiscal. Sin embargo, 14 años después, la discrecionalidad con la que opera el Ramo 23 es evidente. Asimismo, la reforma hacendaria sigue incompleta y la sustentabilidad de las finanzas públicas de los estados es frágil y dependiente de las transferencias federales. Una regulación hacendaria integral que promueva la sostenibilidad y ayude a reducir la desigualdad continúa siendo un reto para el federalismo mexicano.

En este contexto, la Conago tiene una ventana de oportunidad para posicionarse como un actor clave que impulse un federalismo guiado por una estructura de reglas claras y competencia justa por los recursos. Para ello, es indispensable encauzar esfuerzos a través de un mecanismo como la Conago; la cual no solo sea un espacio para el diálogo y concertación, sino de toma de decisiones, acuerdos y monitoreo. En otras palabras, es necesario replantear el papel de la Conago para fortalecer el federalismo y darle mayor operatividad de acuerdo al artículo 117 constitucional.

La Conago debe realizar esfuerzos para construir de manera unificada una visión federalista de la nación, así como fomentar que en todos los órdenes de gobierno el uso de recursos públicos se realice con eficiencia, eficacia y transparencia.48 La Conago debe ser una de las encargadas de que el federalismo fiscal deje de ser un sistema de premios y castigos para las entidades dependiendo de las coyunturas políticas. Los instrumentos de coordinación fiscal, y en específico el Ramo 23, deben ser parte de un sistema competido, con reglas claras y un enfoque de desarrollo social que fortalezca el equilibrio del federalismo.

A continuación, se presentan las propuestas para mejorar la gobernanza del gasto público a través del federalismo y la coordinación fiscal que impactan al Ramo 23.

Generar una coordinación fiscal ordenada que premie la innovación, así como un federalismo competido. Para ello, la distribución de recursos a través de transferencias federales, y en específico del Ramo 23, requieren contar no solo con fórmulas de distribución, sino con criterios de competencia y reglas de operación que mejoren la rendición de cuentas, generen planes para la aplicación de los recursos, fomenten la innovación y deleguen a las entidades federativas una implementación responsable de las políticas públicas.

• Revisar el actual acuerdo en materia de coordinación fiscal para que las entidades federativas puedan acceder a recursos de forma objetiva y transparente. La coordinación fiscal debe estar estructurada con base en los principios de equidad, simplificación administrativa y fortalecimiento de las finanzas subnacionales.

• Monitorear los recursos transferidos a través del Ramo 23 haciendo públicos los convenios de transferencias. También deben sistematizarse las reglas de operación y normatividad aplicable a los fondos y programas financiados con el Ramo 23.

• Regular al Ramo 23 dentro de la Ley de Coordinación Fiscal.

• Detener el aumento de recursos a fondos y programas del Ramo 23 que no cuenten con reglas de operación competidas. Las mismas reglas deben establecer medidas que generen la transparencia y un mejor manejo de los recursos públicos que consoliden incentivos para un buen gobierno. Es necesario establecer un tope a los recursos aprobados para el Ramo 23.

• Examinar la pertinencia de los actuales fondos y programas del Ramo 23. Esta bolsa de dinero no debe utilizarse como un ramo de control ante la ausencia de mecanismos de compensación. Se debe evitar mover recursos discrecionalmente y gastar por encima de lo presupuestado.

• Introducir criterios con enfoque de derechos humanos para aquellos fondos o programas que puedan verse afectados por los fondos o programas comprendidos en el Ramo 23. En este sentido, el establecimiento de las reglas para la distribución de fondos debe ser mediante un proceso transparente e inclusivo. De lo contrario, los beneficios de la competencia y la coordinación se pueden comprometer y dar pie a acusaciones políticas. Los recursos del Ramo 23 deben ayudar a disminuir la desigualdad y facilitar el ejercicio de los derechos por parte de la ciudadanía.

• Impulsar la actuación de la Conago en materia de federalismo y de coordinación fiscal. La agenda de coordinación fiscal aún presenta grandes retos ya identificados tanto en la Convención Nacional Hacendaria como en las distintas declaratorias y acuerdos de la Conago.

• Dirigir la discusión y realización de reformas legales en materia de coordinación fiscal a través de la Conago. Se debe redefinir la actuación de los tres niveles de gobierno en materia hacendaria y fiscal.

CONCLUSIÓN

El acuerdo de coordinación fiscal es fundamental para la existencia de la federación mexicana. Sin éste, las facultades concurrentes de los tres órdenes de gobierno no podrían ejercerse. No obstante, con la existencia de la LCF y de diversas regulaciones en la materia, la SHCP goza de un amplio margen de discrecionalidad para el manejo y distribución de los recursos públicos. La SHCP continúa decidiendo discrecionalmente quién y cuándo recibe recursos públicos adicionales o compensatorios dentro del marco de coordinación fiscal. La asignación y ejercicio de recursos públicos de esa forma es indeseable, ya que fácilmente se transforma en arbitrariedad.

El actual arreglo de coordinación fiscal es desordenado y genera desincentivos a la innovación y la competencia. Ante este escenario es necesario otorgar una participación más relevante a los gobiernos estatales y concebir criterios de competencia y reglas de operación que mejoren la rendición de cuentas y gobernanza de los recursos públicos.

El Ramo 23 facilitó la incorporación de fondos de “moches” y que se duplicaran financiamientos (como el Fondo para el Fortalecimiento de la Infraestructura Estatal y Municipal o la Operación y Mantenimiento del Programa de Seguridad y Monitoreo en el Estado de México) que al mismo tiempo son difíciles de monitorear. Este ramo ejemplifica las prácticas autoritarias y un uso y abuso de recursos públicos con fines ajenos al bienestar social (fines políticos). Contempla fondos que no tienen reglas de operación ni mecanismos de transparencia y rendición de cuentas.

Para terminar con esta práctica de abuso y arbitrariedad es indispensable que se monitoreen los recursos transferidos a través del Ramo 23, sistematizando las reglas de operación y normatividad aplicable a los fondos y programas del mismo. De esta forma, el acceso a los recursos se hará de forma objetiva y transparente.

Continuar con la actual estructura del Ramo 23 es renunciar a la gobernanza del gasto público. Es deseable la existencia de reglas claras que faciliten la competencia y generen incentivos para un sistema meritorio de asignación de recursos. El Ramo 23 debe incorporar procesos de competencia objetiva y transparente que consideren no solo fórmulas de distribución, sino elementos como la capacidad del solicitante, así como las necesidades y asimetrías particulares de las entidades federativas.

En el proceso de competencia existe una alta relación entre las capacidades técnicas de los gobiernos estatales y la probabilidad de que obtengan los recursos. Por ello, las reglas deben contemplar las necesidades que enfrentan, las condiciones de gobernanza y la posible injerencia de actores políticos que pueden alterar los resultados en el proceso de competencia. De igual forma, debe de examinarse la pertinencia de los actuales fondos y programas del Ramo 23. De no hacerlo, los recursos gastados a través del Ramo 23 no disminuirán la desigualdad ni consolidarán incentivos para un buen gobierno.

Por último, además de la SHCP, la Conago es un actor clave que surge como respuesta a las deficiencias que presenta la coordinación fiscal. A través de ella se han detectado los principales retos para las finanzas públicas subnacionales: la dependencia de recursos federales, la complejidad en los procedimientos administrativos, las deficiencias en la coordinación intergubernamental, las debilidades en los procesos de fiscalización y un débil marco hacendario. Ahora la Conago tiene una ventana de oportunidad para impulsar una coordinación fiscal más competitiva.

La Conago estará en posición de crear mejores condiciones para la coordinación

BIBLIOGRAFÍA

Beam, David R. y Timothy J. Conlan. Grants. In The tools of government: A guide to the new governance. New York: Oxford University Press, 2002.

Bickers, Kenneth N. y Robert M. Stein. “Interlocal cooperation and the distribution of federal grant awards”. Journal of Politics 66 (2004): 800–822.

Cámara de Diputados del H. Congreso de la Unión. “Leyes federales vigentes”, Leyes federales de México. http://www.diputados.gob.mx/LeyesBiblio/ref/lcf.htm (Consultado el 02/10/2018).

Campos, Mariana, Liliana Ruiz y Alejandro García. Arquitectura del Ramo 23. México: México Evalúa, 2018. https://www.mexicoevalua.org/2018/02/27/arquitectura-del-ramo-23/

Cohen, David K. y Susan L. Moffitt. The ordeal of equality: Did federal regulation fix the schools? Cambridge, MA: Harvard University Press, 2009.

Collins, Brian K y Brian J. Gerber. “Redistributive policy and devolution: Is state administration a road block (grant) to equitable access to federal funds?”. Journal of Public Administration Research and Theory 16, no. 4 (2006): 613–632.

Conferencia Nacional de Gobernadores. “Declaratoria de la Reunión Constitutiva de la Conferencia Nacional de Gobernadores. México: Conago, 2002.

Gilbert, Neil y Harry Specht. ‘‘Picking winners’’: Federal discretion and local experience as bases for planning grant allocation”. Public Administration Review 34, no. 6 (1974): 565–574.

Instituto Mexicano para la Competitividad. “Se amparan OSC contra moches de diputados federales”. IMCO, 2016. https://imco.org.mx/politica_buen_gobierno/se-amparan-osc-contra-moches-de-diputados-federales/

Instituto de Investigaciones Jurídicas. Constitución Política de los Estados Unidos Mexicanos comentada. México: Porrúa-UNAM, 12a ed.

Instituto Nacional para el Federalismo y el Desarrollo Municipal. Presupuesto federalizado e indicadores. México: Secretaría de Gobierno. https://www.gob.mx/cms/uploads/attachment/file/225601/Gasto_federalizado_e_indicadores.pdf (Consultado el 02/10/2018).

Manna, Paul y Laura L. Ryan. “Competitive Grants and Educational Federalism: President Obama’s Race to the Top Program in Theory and Practice”. Publius: The Journal of Federalism 41, no. 3 (2011). https://doi.org/10.1093/publius/pjr021 (Consultado el 02/10/2018).

Manna, Paul. Collision course: Federal education policy meets state and local realities. Washington DC: CQ Press, 2010.

O’Toole, Laurence. American intergovernmental relations. Washington DC: CQ Press, 2000.

Pardinas, Juan E. “Chihuahua vs. SHCP”, Reforma, (2018), https://imco.org.mx/temas/chihuahua-vs-shcp/ (Consultado el 02/10/2018).

Pardinas, Juan E. “Chihuahua”. Reforma, (2018). https://imco.org.mx/temas/chihuahua/ (Consultado el 02/10/2018).

Reyes Tépach, Marcial. Las Convenciones Nacionales Fiscales y Hacendaria de 1925, 1933, 1947 y 2004. México: Servicio de Investigación y Análisis, Cámara de diputados, 2004.

Roldán Xopa, José. La rendición de cuentas y responsabilidad por actividad discrecional por omisión. México: Centro de Investigación y Docencia Económicas, 2013. http://rendiciondecuentas.org.mx/wp-content/uploads/2013/11/07_RCC_JoseRoldan_190813.pdf

Sagasti, Francisco. “A human rights approach to democratic governance and development”. En Realizing the Right to Development. New York: United Nations, 2003.

Secretaría de Hacienda y Crédito Público. “Presupuesto de Egresos de la Federación, Guía Rápida 2018” Transparencia Presupuestaria. http://www.transparenciapresupuestaria.gob.mx/work/models/PTP/Home/PEF2018/PEF_2018.pdf

Valls Hernández, Sergio. “Aspectos jurídicos del federalismo fiscal”. En: Federalismo fiscal desde estados y municipios. El economista mexicano, órgano de difusión del Colegio Nacional de Economistas, 2 (1999).

Vázquez, Daniel y Domitille Delaplace. “Public Policies from a Human Rights Perspective: A Developing Field”. SUR-Int’l J. on Hum Rts.14 (2011): 33.

1 Mariana Campos, Liliana Ruiz y Alejandro García, Arquitectura del Ramo 23 (México: México Evalúa, 2018), https://www.mexicoevalua.org/2018/02/27/arquitectura-del-ramo-23/ (Consultado el 02/10/2018).

2 Los programas que integran el Ramo 23 y que no cuentan con reglas de operación son: el Fondo para el Fortalecimiento Financiero (Fortafin) y de Programas Regionales (opera desde el año 2009).

3 Elaborado por el IMCO con datos del PEF (varios años); Proyecto de Presupuesto de Egresos de la Federación (PPEF) 2017.

4 En la revisión de los presupuestos de egresos y el correspondiente anexo del Ramo 23 se encontró que cada año se agregan nuevos fondos y programas, se eliminan otros y algunos sufren una transformación o modificación de nombre, lo que dificulta el seguimiento de continuidad.

5 IMCO, “Se amparan OSC contra moches de diputados federales”, IMCO, 2016, https://imco.org.mx/politica_buen_gobierno/se-amparan-osc-contra-moches-de-diputados-federales/. Los diputados federales recortaron programas enfocados a educación y salud del proyecto de presupuesto de egresos de la federación enviado por el presidente para crear nuevos fondos poco transparentes, con objetivos poco claros y que facilitan el mal uso de recursos federales.

6 José Roldán Xopa, La rendición de cuentas y responsabilidad por actividad discrecional por omisión (México: Centro de Investigación y Docencia Económicas, 2013), http://rendiciondecuentas.org.mx/wp-content/uploads/2013/11/07_RCC_JoseRoldan_190813.pdf (Consultado el 02/10/2018).

7 La discrecionalidad en cualquiera de sus variantes, política o técnica; en las cuales, la norma otorga un margen de decisión propia a las autoridades para que adopten una medida valorando los aspectos y consecuencias políticas o técnicas. Por ejemplo, en un caso de emergencia de salubridad o salud o en la aplicación de normas de planeación.

8 Sergio Valls Hernández, “Aspectos jurídicos del federalismo fiscal”, en: Federalismo fiscal desde estados y municipios, El economista mexicano, órgano de difusión del Colegio Nacional de Economistas, 2 (1999).

9 El federalismo adoptado está plasmado en el artículo 40 de la constitución. México es una república federal compuesta por la Ciudad de México y los estados libres y soberanos unidos en una federación.

10 Instituto de Investigaciones Jurídicas, Constitución Política de los Estados Unidos Mexicanos comentada (México: Porrúa-UNAM, 12a ed.), 1303–1304.

11 Marcial Reyes Tépach, Las Convenciones Nacionales Fiscales y Hacendaria de 1925, 1933, 1947 y 2004 (México: Servicio de Investigación y Análisis, Cámara de diputados, 2004).

12 Convocatoria de la Primera Convención Nacional Hacendaria. En adelante: Convocatoria. Disponible en: http://www.conago.gob.mx/reuniones/documentos/1aConvencion/convocatoria.doc

13 Leyes federales de México, “Leyes federales vigentes”, Cámara de Diputados del H. Congreso de la Unión, http://www.diputados.gob.mx/LeyesBiblio/ref/lcf.htm. El artículo primero transitorio estableció que la Ley entraría en vigor el día 1 de enero de 1980.

14 Cámara de Diputados, Legislación federal vigente. Última reforma publicada el 30 de enero de 2018 en el Diario Oficial de la Federación.

15 Aportaciones son aquellos recursos asignados a las entidades federativas y municipios que sí tienen un fin específico (están etiquetados).

16 Participaciones Federales son aquellos recursos asignados a las entidades federativas y municipios que no tienen un fin específico (no están etiquetados).

17 Transferidos a estados y municipios a través de un ramo o convenios de coordinación.

18 Instituto Nacional para el Federalismo y el Desarrollo Municipal, Presupuesto federalizado e indicadores (México: Secretaría de Gobierno), https://www.gob.mx/cms/uploads/attachment/file/225601/Gasto_federalizado_e_indicadores.pdf (Consultado el 02/10/2018).

19 Véase: Juan E. Pardinas, “Chihuahua”, Reforma, (2018), https://imco.org.mx/temas/chihuahua/ (Consultado el 02/10/2018) y Juan E. Pardinas, “Chihuahua vs. SHCP”, Reforma, (2018), https://imco.org.mx/temas/chihuahua-vs-shcp/ (Consultado el 02/10/2018).

20 Del año 2012 al 2018, el promedio de fondos y programas que comprende el Ramo 23 es de 24, de acuerdo a los Presupuestos de Egresos de la Federación.

21 La SHCP ejerció en 2017 el 71% del presupuesto total a través de Ramos Generales. Arquitectura del Ramo 23, México Evalúa. Los Ramos generales en el Presupuesto 2018 son: Ramos Generales de Gasto Programable: 19 Aportaciones a Seguridad Social, 23 Provisiones Salariales y Económicas, 25 Previsiones y Aportaciones para los Sistemas de Educación Básica, Normal, Tecnológica y de Adultos y 33 Aportaciones Federales para Entidades Federativas y Municipios. Ramos Generales de Gasto No Programable: 24 Deuda Pública, 28 Participaciones a Entidades Federativas y Municipios, 29 Erogaciones para las Operaciones y Programas de Saneamiento Financiero, 30 Adeudos de Ejercicios Fiscales Anteriores, 34 Erogaciones para los Programas de Apoyo a Ahorradores y Deudores de la Banca.

22 Transparencia Presupuestaria, “Presupuesto de Egresos de la Federación, Guía Rápida 2018”, Secretaría de Hacienda y Crédito Público, http://www.transparenciapresupuestaria.gob.mx/work/models/PTP/Home/PEF2018/PEF_2018.pdf

23 No incluye a la Ciudad de México. Elaborado por el IMCO con datos del Inegi. Estadísticas de finanzas públicas estatales y municipales.

24 Únicamente el 0.04% corresponden a ingresos propios, el 4.32% a ingresos extraordinarios.

25 La normatividad de coordinación fiscal (Ley de Coordinación Fiscal, Ley de Presupuesto y Responsabilidad Hacendaria y las reglas de operación de los fondos y programas) se enfoca en regular fondos para educación, salud, infraestructura, desarrollo regional, municipal, estatal y de la Ciudad de México.

26 David K. Cohen y Susan L. Moffitt, The ordeal of equality: Did federal regulation fix the schools? (Cambridge, MA: Harvard University Press, 2009), 186–187.

27 Paul Manna y Laura L. Ryan, “Competitive Grants and Educational Federalism: President Obama’s Race to the Top Program in Theory and Practice”, Publius: The Journal of Federalism 41, no. 3 (2011), https://doi.org/10.1093/publius/pjr021 (Consultado el 02/10/2018).

28 Ibíd.

29 Ibíd., 527.

30 La evaluación se dividió en 7 áreas: 1) factores de éxito del estado; 2) estándares y evaluaciones; 3) sistemas de datos educativos; 4) maestros y líderes; 5) eliminar el bajo rendimiento; 6) aspectos generales educativos; 7) enseñanza de ciencia, tecnología y matemáticas.

31 Paul Manna y Laura Ryan, “Competitive Grants”, 527.

32 Paul Manna, Collision course: Federal education policy meets state and local realities (Washington DC: CQ Press, 2010).

33 Neil Gilbert y Harry Specht, ‘‘Picking winners’’: Federal discretion and local experience as bases for planning grant allocation”, Public Administration Review 34, no. 6 (1974): 565; Brian K. Collins y Brian J. Gerber, “Redistributive policy and devolution: Is state administration a road block (grant) to equitable access to federal funds?”, Journal of Public Administration Research and Theory 16, no. 4 (2006): 613.

34 David R. Beam y Timothy J. Conlan, Grants. In The tools of government: A guide to the new governance (New York: Oxford University Press, 2002), 340–380; Laurence O’Toole, American intergovernmental relations (Washington DC: CQ Press, 2000).

35 Brian Collins y Brian Gerber, Redistributive policy, 628.

36 Kenneth N. Bickers y Robert M. Stein, “Interlocal cooperation and the distribution of federal grant awards”, Journal of Politics 66 (2004): 800.

37 Francisco Sagasti, “A human rights approach to democratic governance and development”, en Realizing the Right to Development (New York: United Nations, 2003), 125–136.

38 Ibíd., 126.

39 Ibíd., 128.

40 Daniel Vázquez y Domitille Delaplace, “Public Policies from a Human Rights Perspective: A Developing Field”, SUR-Int’l J. on Hum Rts.14 (2011): 33.

41 Francisco Sagasti, “A human rights approach”, 136.

42 Conferencia Nacional de Gobernadores, “Declaratoria de la Reunión Constitutiva de la Conferencia Nacional de Gobernadores” (México: Conago, 2002), https://www.conago.org.mx/reuniones/documentos/d-2002-07-13.pdf

43 Por primera vez se consideró no solo el tema fiscal (impuestos e ingresos) sino hacendarios que comprenden aspectos como el endeudamiento, el patrimonio público y las fuentes de financiamiento.

44 Disponible en: https://www.conago.org.mx/reuniones/documentos/1aConvencion/convocatoria.doc

45 Se consideraron: el Programa Especial para un Auténtico Federalismo 2002-2006 presentado por el Ejecutivo Federal, la declaración de Mazatlán (constitución de la Conago), la declaración de Cuatro Ciénegas de 2003.

46 Diferencial se refiere a que considere las necesidades particulares de cada entidad federativa y sus municipios, ya que existe una heterogeneidad en las capacidades y desarrollo de las mismas. Gradual se refiere a que los acuerdos, y en su caso reformas, se deben ir implementando gradualmente, considerando las distintas capacidades y contexto. Subsidiario se refiere a que, en casos excepcionales, sería otro nivel de gobierno quien subsidiariamente ejerza las facultades mediante acuerdos de coordinación o colaboración. Fuente: Convención Nacional Hacendaria.

47 Propuesta ejecutiva en materia de colaboración y coordinación intergubernamental, Convención Nacional Hacendaria, p. 354.

48 Artículo 5 de los lineamientos de la Conferencia Nacional de Gobernadores.