- Los impuestos no alcanzan para revertir la desigualdad en México: el Gobierno Federal recauda el mayor porcentaje de ellos, mientras que los gobiernos estatales recaudan poco. Aunque es progresivo, el impuesto sobre la renta (ISR) también aplica para la gente con menos ingresos.

- El 56% de los mexicanos en edad de trabajar lo hace en la informalidad, por lo que a pesar de lo arduo de su trabajo son menos productivos, no tienen acceso a la seguridad social, y no contribuyen con la sociedad a través del pago de impuestos. Reducir la proporción de trabajadores informales es prioritario para mitigar la desigualdad laboral y generar mayores ingresos públicos.

- El IMCO propone llevar a cabo una reforma fiscal de fondo que incentive el empleo formal y reduzca el pago del ISR para quienes ganan menos. Con una recaudación más eficiente que promueva la equidad en el ingreso, el gobierno podría compensar a los contribuyentes con servicios públicos de mayor calidad.

Pagar impuestos es importante. Aunque parece una obviedad, los recursos públicos no son ilimitados y las contribuciones de personas y empresas son la principal fuente de ingresos del Estado. Es frecuente etiquetar a los impuestos como un mal necesario[1] ya que de ellos depende la capacidad de los gobiernos para implementar políticas públicas que tengan incidencia en el desarrollo social y económico de los países. ¿Los impuestos deben utilizarse para transferir recursos de los más ricos a los más pobres?, ¿de los trabajadores a los desempleados?, ¿de los jóvenes a los viejos? o ¿de algunos estados a otros?

El gobierno debe decidir cuidadosamente qué bienes y servicios gravar, a quién y para qué cobrar impuestos, pero el cómo hacerlo es el rompecabezas más importante de las finanzas públicas al tratar el tema de la desigualdad.

La correcta planeación de la política fiscal repercutirá en una mejor distribución del ingreso, en la creación de empleos y el crecimiento de la economía. En otras palabras, no es posible disminuir la desigualdad sin una política fiscal adecuada. Este punto es relevante no solo por las implicaciones sociales que afectan el bienestar de los mexicanos, sino también por el efecto nocivo que tiene la desigualdad sobre el crecimiento económico del país.

Un país más desigual es menos competitivo: su economía crece a un menor ritmo y limita las oportunidades a sus habitantes al no proveer servicios públicos básicos de calidad como salud, educación y acceso a agua limpia, entre otros. Por lo general, los países más desarrollados son menos desiguales. El coeficiente de Gini es un número entre 0 y 1 que mide la desigualdad en el ingreso, en donde existe una mayor igualdad si el valor es cercano a 0 (la población tiene los mismos ingresos), mientras que existe una mayor desigualdad si el coeficiente tiende a 1 (pocos concentran la gran mayoría del ingreso). En el 2010, el coeficiente Gini para países desarrollados era de 0.3 mientras que para el resto del mundo era 0.4[2]. Para dimensionar esta diferencia, a nuestro país le tomó 16 años una reducción del 0.08 en su coeficiente de desigualdad al pasar de 0.51 en 2000 a 0.43 en 2016.[3]

México es un país desigual y sus políticas públicas son de las menos eficaces en el mundo para revertir este fenómeno. La primer parte de este texto analiza cómo la estructura fiscal actual presenta graves deficiencias. El Estado mexicano es ineficiente y recauda muy poco comparado a sus pares: la recaudación de impuestos es la más baja de la Organización para la Cooperación y Desarrollo Económicos (OCDE) (el 15.3% del PIB).[4] Esta cifra es significativamente inferior a la de algunos de los países con menor desigualdad a nivel mundial, como Dinamarca, Estonia y Finlandia,[5] en donde la recaudación fiscal representa entre un 33 y un 34% del PIB.[6]

Las reglas actuales de coordinación fiscal también impactan de forma negativa a la recaudación en el país. Existen incentivos para no cobrar más impuestos y mantener fórmulas de distribución que no tienen un impacto significativo en la reducción de la desigualdad (el impacto de algunos programas sociales se puede consultar en el capítulo Sin intermediarios en programas sociales: cambio de reglas para la corrupción). La segunda parte del texto describe el impacto negativo de la economía informal en los puestos de trabajo de los mexicanos, lo que repercute en una pérdida de productividad y menor recaudación. Que la mayoría de las mexicanas y mexicanos trabaje en la informalidad no solo perjudica a las finanzas públicas, sino también a la sociedad, pues contribuye a la perpetuidad de condiciones sociales que acentúan la desigualdad entre la población.

DESIGUALDAD TRIBUTARIA

La composición de los ingresos del país refleja que la mayor parte de los recursos con los que funciona el aparato público proviene de las contribuciones federales[7]. El 57% de los ingresos provienen de impuestos, mientras que el resto corresponde a ingresos por venta de bienes y servicios que da el Gobierno (17%), transferencias (9%), deuda pública que contrata (9%) u otros ingresos (8%).

Tabla 1. Origen de los Ingresos Públicos Federales (2019)

| Concepto | Monto (millones de pesos) | Porcentaje |

| Impuestos Federales | $3,311,373.4 | 57% |

| Ingresos por Ventas de Bienes, Prestación de Servicios y Otros Ingresos | $1,002,697.5 | 17% |

| Transferencias, Asignaciones, Subsidios y Subvenciones, y Pensiones y Jubilaciones | $520,665.2 | 9% |

| Ingresos Derivados de Financiamiento (Deuda) | $539,871.4 | 9% |

| Otros[8] | $463,452.2 | 8% |

Fuente: Ley de Ingresos de la Federación para el ejercicio fiscal de 2019.

La recaudación federal obedece a un acuerdo de coordinación fiscal entre la federación, los estados y los municipios, que define las reglas tributarias y de distribución en las haciendas públicas. El manejo compartido del dinero público está sustentado en la cesión de las facultades recaudatorias de los estados y municipios a la federación y en las reglas de distribución de los ingresos. En la Constitución de 1917, se crearon facultades coincidentes[9] con las cuales los tres ámbitos de gobierno pueden imponer y recaudar impuestos. En otras palabras, los estados prácticamente renunciaron a su facultad de recaudar impuestos y lo cedieron a la federación. El origen de este acuerdo fue la poca capacidad administrativa de las entidades federativas para llevar a cabo una recaudación efectiva.

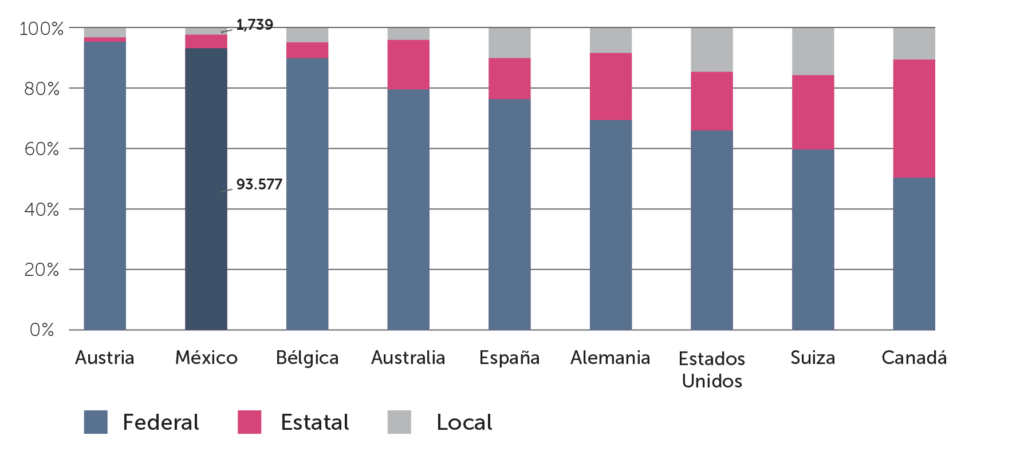

La recaudación de buena parte de los impuestos quedó a cargo del gobierno federal a través del Servicio de Administración Tributaria (SAT). La cesión (parcial[10]) de las facultades recaudatorias obedece a la simplificación administrativa y capacidad recaudatoria de los ámbitos de gobierno. No obstante, los esfuerzos aislados del SAT no son suficientes para mejorar la recaudación. En contraste con los países de la OCDE, México tiene la menor recaudación a nivel subnacional (Gráfica 1). La Federación recauda casi el 94% de los impuestos del país, mientras que los estados recaudan menos del 5% y los municipios menos del 2%.

Gráfica 1. Recaudación de impuestos por orden de gobierno (2015)

Fuente: Elaborado por el IMCO con datos de la Fiscal Decentralization Database 2019 (Tax Autonomy Indicators 2015) de la OCDE.

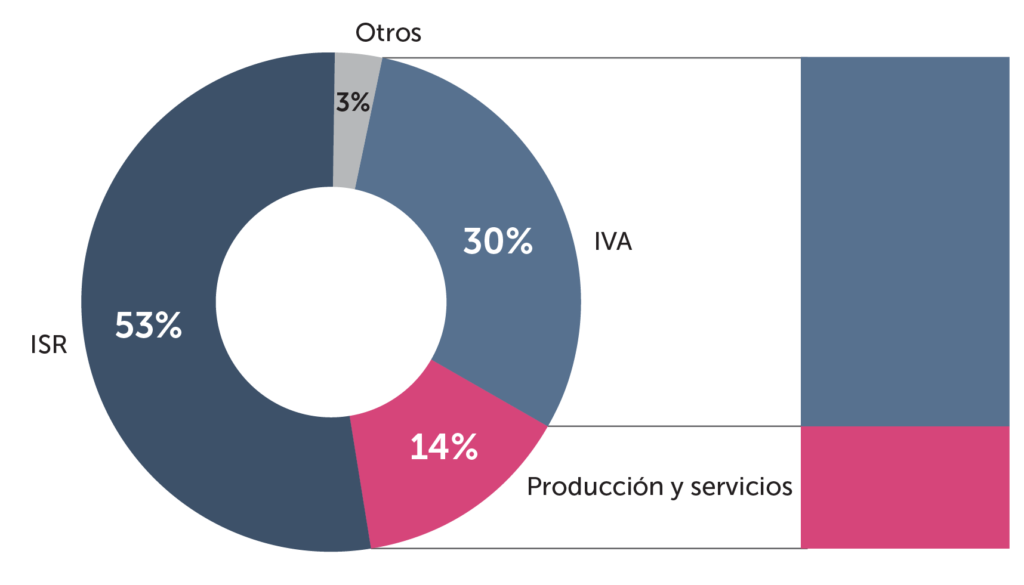

La recaudación de impuestos en México a nivel federal está conformada (Gráfica 2) en un 53% por el impuesto sobre la renta (ISR) y en un 30% por el impuesto al valor agregado (IVA). Estos dos impuestos tienen una lógica distinta. Mientras que el IVA tiene por objeto gravar actos o actividades derivados de la enajenación de bienes, la prestación de servicios independientes, el arrendamiento de bienes o la importación de bienes y servicios, el ISR grava la rentabilidad o utilidad de una persona, ya sea física o moral. Por la importancia que tienen ambos impuestos es preciso analizarlos por separado y proponer medidas para mejorar su impacto en la reducción de la desigualdad en el país.

Gráfica 2. Composición de los ingresos federales por tipo de impuesto

Fuente: Elaborado por el IMCO con datos de la Ley de Ingresos de la Federación para el ejercicio fiscal de 2019.[11]

IMPUESTO SOBRE LA RENTA (ISR)

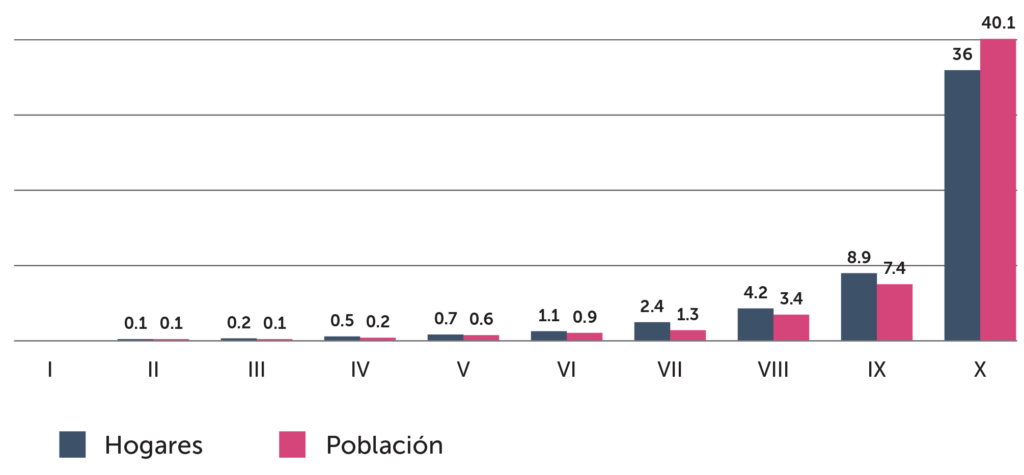

El ISR es un impuesto que pagan las personas físicas y morales. Sin embargo, al analizar la distribución del monto recaudado a trabajadores formales es posible notar que el ISR: 1) es un impuesto alto para los trabajadores de menor ingreso (esa proporción de ingreso que pagan de impuestos es más representativa para cubrir necesidades básicas), 2) recauda muy poco de los asalariados con menores ingresos al promedio (los primeros cinco deciles de la población sólo aportan el 1% de la recaudación de ISR) y 3) desincentiva el trabajo formal ya que el costo de trámites y servicios es proporcionalmente mayor al ingreso de la población con menos recursos.

En contexto, para 2017, un trabajador en México con un ingreso bruto de 9 mil 500 pesos mensuales pagó 947 pesos de ISR.[12] Es decir, la tasa efectiva de ISR para ese trabajador fue del 9.97%. Mientras tanto, en el resto de América Latina, un trabajador con un ingreso similar no paga absolutamente nada por concepto de ISR; la tasa de este impuesto para ese trabajador es cero. México es la excepción en la región.

De acuerdo con datos de la Secretaría de Hacienda y Crédito Público (SHCP) el 74% de la recaudación del ISR proviene de los deciles más altos, es decir, de la población con mayores recursos. Sin embargo, la recaudación de este impuesto comienza desde el segundo decil (mexicanos con ingresos entre 579 y 4,910 pesos).

Otra falla del diseño actual de recaudación del ISR es que no se actualiza anualmente por inflación[13], lo cual termina por convertirse en un aumento implícito en el impuesto al empleo formal. Es decir, el trabajador que en 2017 ganó 9 mil 500 pesos brutos al mes, al pagar impuestos se quedó con 8 mil 553 pesos. Si la inflación anual fue del 6.77% y en 2018 no incrementó sus ingresos, la inflación redujo su poder adquisitivo mensual en 580 pesos, lo que fomenta aún la desigualdad.

Gráfica 3. Contribución porcentual por ISR al ingreso tributario total por decil

Fuente: Distribución del pago de impuestos y recepción del gasto público 2018 de la SHCP.

En consecuencia, la desigualdad fiscal no solo se debe a una baja recaudación, sino a una política fiscal mal diseñada. Si bien, el propósito de la recaudación es generar mayores ingresos al gobierno, el cobro de impuestos sobre los ingresos de los más pobres perpetúa la desigualdad. En este sentido, eliminar las cuotas fijas por nivel de ingreso en la Ley del ISR y la tasa asociada a los cinco primeros rangos de ingreso señalados en la ley, no implica un cambio significativo en la recaudación fiscal. Asimismo, modificar la base gravable para que sólo los mexicanos del decil IX al X paguen ISR, no modifica el subsidio al empleo, por lo que los beneficios llegarían a los trabajadores formales que más lo necesitan (aproximadamente 15.5 millones de trabajadores).

Aunque esta propuesta genera un costo a las arcas públicas, la reducción de la recaudación por ISR equivaldría al 11.5% de la recaudación de este impuesto de asalariados, pero es solo el 2% de los ingresos tributarios totales del país. Existen dos elementos positivos que justifican asumir el costo: 1) reduce los costos laborales de ser trabajador formal en México. En 2018, el 56% de los asalariados eran informales, mientras que en Costa Rica, Brasil y Colombia lo era el 20%,[14] y 2) con mayor ingreso disponible, el consumo de los trabajadores aumentaría, incrementando la recaudación por el impuesto al valor agregado (IVA), compensando el costo fiscal de la propuesta.

El costo de una restructuración del ISR de asalariados podría ser cubierto con los ingresos excedentes del gobierno, los cuáles son sistemáticamente subestimados: entre 2013 y 2018 el Poder Ejecutivo federal tuvo ingresos excedentes de 2 billones 338 mil millones de pesos.[15] Además, reestructurar el esquema del ISR debe contemplar la posibilidad de incrementar la progresividad, no solo al reducir la carga impositiva para los empleados de menores ingresos, sino también al incrementar la de grandes contribuyentes.

IMPUESTO AL VALOR AGREGADO

El IVA es un impuesto al consumo. Es un impuesto indirecto, es decir, el fisco no lo cobra de forma directa, sino que los vendedores lo retienen al momento de realizar una venta. Tiene la gran ventaja de una administración más sencilla en comparación con otros impuestos. Su evasión es más difícil y su recaudación es simple. En teoría, debe tener una aplicación general y la obligación de pagarlo se genera en el mismo momento en que surge la compra – venta. Sin embargo, existen tres problemas en su aplicación y recaudación: 1) regímenes especiales, 2) tratamiento en comercio exterior y 3) deducibilidad y acreditación.

Por lo general, el agente económico que recauda el IVA no es el que soporta la carga fiscal. Por ejemplo, el que paga el impuesto por lo general es el consumidor y no el vendedor. Esta cuestión se ha planteado en diversas ocasiones en los intentos de gravar la totalidad de los alimentos y medicinas. Por 15 años, la tasa general del IVA se mantuvo en un 15% y la tasa en ciudades fronterizas en un 10%.[16] Durante ese periodo la recaudación del IVA tuvo una tendencia al alza pasando del 2.3% del PIB en 1995 al 3.4% en 2009. En 2014 se homologó al 16% la tasa del IVA general y de las ciudades fronterizas, lo cual incrementó la recaudación como porcentaje del PIB (3.9%).[17] De acuerdo con el Centro de Investigación Económica y Presupuestaria (CIEP), la relación entre crecimiento económico y recaudación de IVA es positiva, y es posible explicar el aumento en este rubro debido a un mayor consumo generalizado.

La recaudación del IVA por tipo de contribuyente indica que el 60% de este impuesto lo pagan las personas físicas, mientras que el otro 40% lo cubren las personas morales.[18] De acuerdo con las características del impuesto señaladas, aunque los ingresos recaudados por el IVA comienzan a reportarse desde el primer decil, la mayor parte proviene de los dos últimos deciles (los mexicanos más ricos), con el 5 y el 11.9% de la recaudación total de impuestos (a su vez, éste nicho poblacional representa el 56% de la recaudación del IVA).

Gráfica 4. Contribución porcentual del IVA al ingreso tributario total por decil

Fuente: Distribución del pago de impuestos y recepción del gasto público 2018 de la SHCP.

A diferencia de otros impuestos “etiquetados”, el IVA tiene como propósito la generación de recursos para el funcionamiento del gobierno. Esto nos conduce a cuestionar el por qué existe una baja y mala recaudación del IVA. Una de las principales razones se debe a los gastos fiscales.

Los gastos fiscales son las condonaciones de impuestos que se otorgan a los contribuyentes. Son los impuestos que el Estado decidió anticipadamente no cobrar. Se denominan “gastos” por su similitud con el desembolso de recursos públicos presupuestales. Esto es, el propósito con el que se dispensa su cobro es que los contribuyentes lo destinen a gastos corrientes, inversión o incentiven algún sector económico. “De acuerdo con los Presupuestos de Gastos Fiscales, tan sólo de 2013 a 2018, el monto que el Gobierno dejó de recaudar asciende a 4 billones, 21 mil 933 millones de pesos, el equivalente al 70% del Presupuesto de Egresos de la Federación en 2019”.[19]

Otro de los aspectos que afecta a la política fiscal en México son las reglas de coordinación fiscal. El criterio redistributivo que aplica al IVA implica que cada estado no recibe lo que aporta, sino que la fórmula de distribución considera otros elementos para repartir lo recaudado. Por ejemplo, la Ciudad de México, Nuevo León, Tamaulipas y Veracruz fueron las entidades que más aportaron con impuestos (incluido el IVA) en 2016. Por el contrario, las entidades que menos aportaron fueron Tlaxcala, Nayarit, Durango, Guerrero, Zacatecas y Oaxaca,[20] haciendo evidente el reto de recaudación y distribución que enfrenta el gobierno.

A pesar de los esfuerzos que se han implementado entre 2006 y 2018, la recaudación ha crecido en promedio a una tasa del 7% real anual[21]. Además del bajo crecimiento económico del país y la ausencia de reformas tributarias estructurales, el principal problema de México es que no ha aumentado su base gravable. En otras palabras, históricamente el grueso de los impuestos ha dependido en gran medida de las contribuciones de personas empleadas en el sector formal de la economía y empresas grandes. La economía informal erosiona la incorporación de millones de contribuyentes al sistema tributario, lo que genera ineficiencias de recaudación y un aumento en la desigualdad social en México.

PÉRDIDA DE PRODUCTIVIDAD Y RECAUDACIÓN FISCAL COMO CONSECUENCIA DE LA INFORMALIDAD

La economía informal[22] se caracteriza por tener condiciones vulnerables para los trabajadores: falta de contratos laborales, prestaciones, protección social (salud, vivienda y pensión, entre otros), y mayor probabilidad de despidos injustificados.[23] Por el contrario, la formalidad reduce la incertidumbre laboral y la volatilidad del ingreso familiar, promueve la continuidad en la formación educativa de los hijos y fortalece la capacidad de hacer frente a adversidades económicas y de salud.[24]

El 56%[25] de la fuerza laboral de México trabaja en la economía informal, lo que reduce la productividad del país: por cada 100 pesos generados en México, solo 23 provienen de las personas que laboran en la informalidad.[26] Al respecto, el político y economista mexicano, Santiago Levy, concluye que un negocio informal en el sector servicios es cientos de veces menos productivo que la empresa promedio en México.[27]

En México, la población económicamente activa (PEA) más joven es la más propensa a laborar en la informalidad, con 65 de cada 100 mexicanos entre 15 y 24 años.[28] En parte, esto se debe a que la economía informal es más intensiva en esfuerzo físico que en conocimientos técnicos, nivel educativo o experiencia laboral. Por otra parte, los jóvenes valoran más la liquidez inmediata que la seguridad social.[29]

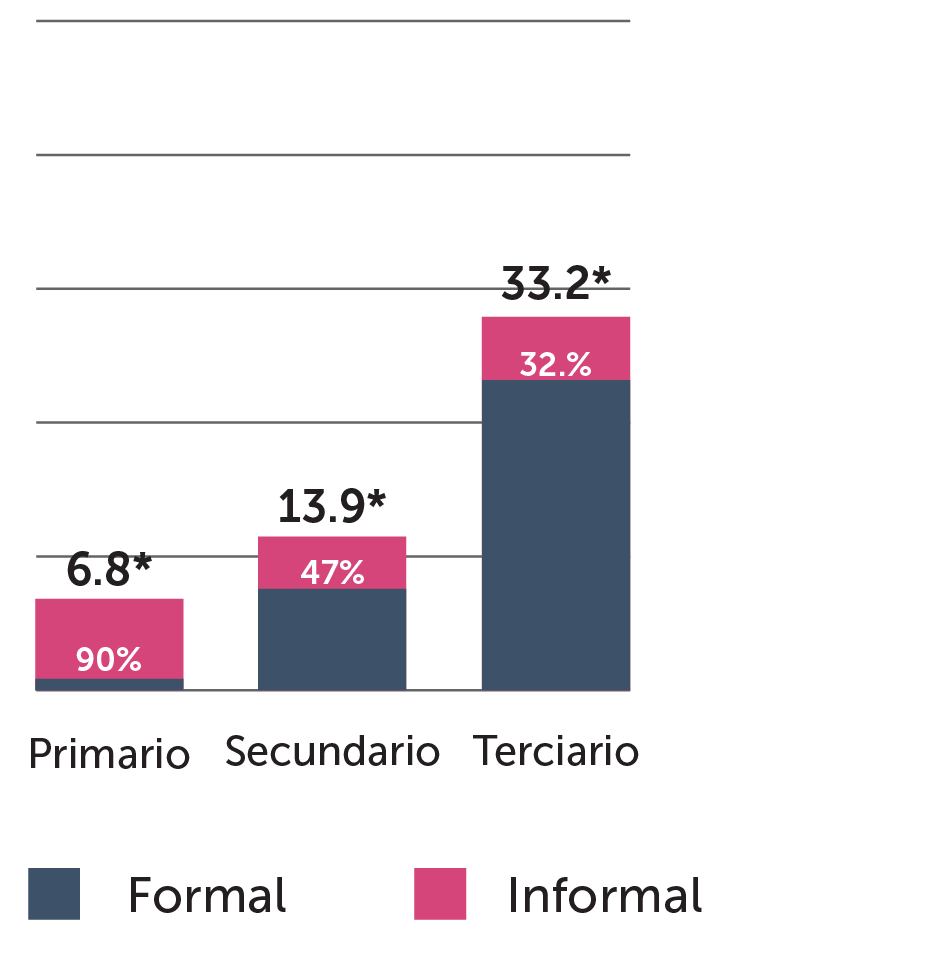

En cuanto a los sectores económicos, la informalidad se intensifica en mayor proporción en los sectores agropecuario y minero con nueve de cada 10 trabajadores (6.2 millones). Sin embargo, por el tamaño del mercado laboral, la informalidad se concentra en el sector de servicios, donde uno de cada tres trabajadores es informal (10.6 millones).

Gráfica 5. Empleo informal por sector económico en México (primario[30], secundario[31] y terciario[32])

Fuente: Elaborado por el IMCO con información del Inegi, 2018.

La informalidad tiene un efecto negativo en la calidad de vida y en el desarrollo profesional de los trabajadores, pero también en el crecimiento económico del país y en la recaudación fiscal. Al respecto, un estudio del Centro de Estudios de las Finanzas Públicas de la Cámara de Diputados (CEFP) estima que, de regularizar las labores de la economía informal, el ingreso potencial adicional para la Hacienda Pública Federal por concepto del ISR sería de 427 mil millones de pesos al año.[33] Para dimensionar el costo de oportunidad en las finanzas públicas, basta señalar que el potencial de recaudación por el mercado laboral informal equivale a 9.6 veces el presupuesto de la Universidad Nacional Autónoma de México (UNAM), al 140% del gasto de la Secretaría de Educación Pública (SEP) o a más de 10 programas como “Jóvenes Construyendo el Futuro”.[34]

Reducir la informalidad es indispensable para mitigar la desigualdad laboral y la exclusión social. Sin embargo, para promover la economía formal es fundamental que los ciudadanos, a cambio de su pago de impuestos, obtengan servicios públicos de calidad y perciban un manejo adecuado de las finanzas públicas.

Según el Fondo Monetario Internacional (FMI), existen mayores niveles de corrupción en los países donde no existen instituciones ni mecanismos funcionales de buen gobierno.[35] Este punto adquiere mayor relevancia en nuestro país, en donde la percepción ciudadana sobre la corrupción es muy alta. De acuerdo con Transparencia Internacional, México se ubicó en el lugar 138 de 180 en el Índice de Percepción de la Corrupción 2018.[36] En resumen, los mexicanos consideran que el Estado, en sus tres órdenes de gobierno, es muy corrupto.

En este contexto, se entienden los resultados de una encuesta que levantó el IMCO en 2014 en donde, de un universo de 300 empresas, el 67% consideró que la existencia de leyes ambiguas era una de las principales causas de corrupción. Además, el 55% afirmó que la operación de sus negocios se vio afectada por la mala interpretación de las normas y el 48% por la discrecionalidad de los funcionarios públicos.[37]

La experiencia internacional muestra que el crecimiento económico es indispensable para generar más empleos y de mejor calidad. Sin embargo, es necesario impulsar medidas complementarias para reducir la corrupción y la informalidad. Una de las mejores prácticas internacionales la encontramos en Georgia, el país europeo que incrementó su base gravable al aprobar una reforma fiscal que generó incentivos redistributivos al bajar los impuestos a la población con menos recursos, así como a las pequeñas y medianas empresas, con el objetivo de promover el crecimiento económico. Además, modernizó y automatizó un sistema para procesar trámites y servicios para la apertura de nuevos negocios a fin de reducir las regulaciones para los negocios en un 84%. Estas medidas fueron acompañadas por una política de tolerancia cero a la corrupción, arrestando a cualquier persona que fuera corrupta, incluyendo a funcionarios públicos.[38]

Argentina emprendió diversas acciones que le permitieron reducir la informalidad del 50%, en 2003, al 34% en 2014.[39] Una de las medidas más relevantes fue el fortalecimiento de la inspección del trabajo. El objetivo fue alcanzar mayores niveles de registro del trabajo laboral, detectar el trabajo no registrado y evitar la defraudación fiscal. Para lograr esos objetivos se aumentó la cantidad de inspectores de 40 a 400, quienes fiscalizaron a 1.1 millones de trabajadores de 370 mil empresas. Con ello se regularizó a un tercio de los trabajadores informales.[40]

CONCLUSIÓN

Históricamente, México es un país que dependía de recursos petroleros, lo que ocasionó que no hubiera incentivos para mejorar la recaudación de otros impuestos. Nuestro país recauda menos que países con niveles de desarrollo similares, como Brasil o Chile. Y lo peor es que las fórmulas y mecanismos vigentes para el uso de los recursos públicos no contribuyen a reducir la desigualdad y la pobreza. Es decir, la coordinación fiscal no genera incentivos para que se recaude mejor y para que se gaste e invierta más. Por el contrario, la participación de recursos depende del desempeño de los demás y no del esfuerzo gubernamental de un estado o municipio. El carácter redistributivo contemplado en la coordinación fiscal mexicana está rebasado. Las fórmulas de distribución de recursos deben incorporar factores que aborden las múltiples dimensiones de la desigualdad sin crear incentivos perversos.

Corregir la baja y mala recaudación es uno de los grandes temas pendientes en la política fiscal. En teoría, recaudar más y mejor implicaría una mayor redistribución de ingresos que, a su vez, ayudarían a reducir la desigualdad (ver Cuadro 1). Una manera de lograrlo es aumentar el padrón de contribuyentes mediante esfuerzos para aumentar el número de trabajadores en la economía formal; como complemento, se debe reducir la defraudación fiscal por parte de las actividades económicas que consiguen facturas apócrifas a fin de reducir el pago de impuestos. Al respecto, se debe reconocer que combatir estas malas prácticas es una prioridad para la actual administración federal. De lograrlo, aumentarán los ingresos gubernamentales y, por ende, el gasto público para mejorar la calidad de los servicios de la seguridad social en beneficio de los trabajadores mexicanos.

IMCO PROPONE

Para avanzar hacia una política fiscal más equitativa, el IMCO propone las siguientes acciones:

- Llevar a cabo una

reforma fiscal de fondo que permita a México recaudar más del 20% del PIB de

forma progresiva. Al menos debe incluir:

- Una ampliación de la base gravable

- Una revisión al marco de coordinación fiscal y redistribución de los ingresos federalizados

- Reducir el gravamen del trabajo asalariado formal y ampliar el catálogo de deducciones al ISR. Asimismo, se debe eliminar la doble tributación que mantienen algunas entidades federativas, a través del impuesto estatal a la nómina, pues genera una distorsión que fomenta la informalidad.

- Eliminar las cuotas fijas por nivel de ingreso en la Ley del Impuesto Sobre la Renta y la tasa asociada a los cinco primeros rangos de ingreso.

- Compensar a los trabajadores por los impuestos que les retiene el Estado, agregando valor a los servicios públicos de salud, créditos a la vivienda y pensión.

- Emprender una estrategia penal frontal contra las empresas que han construido esquemas de defraudación fiscal.

Cuadro 1. La otra cara de la moneda: Transferencias en México

México es de los países menos exitosos en redistribuir el ingreso a través de la política fiscal. Medido en términos del coeficiente de Gini[41], México es el país donde la aplicación de impuestos y transferencias tienen el menor efecto sobre la desigualdad de ingresos dentro de los países de la OCDE. En general el Estado mexicano ha sido relativamente eficaz en transferir ingresos monetarios a las poblaciones más pobres, pero en un nivel insuficiente para tener un efecto significativo sobre la desigualdad en México.

TRANSFERENCIAS EN MÉXICO

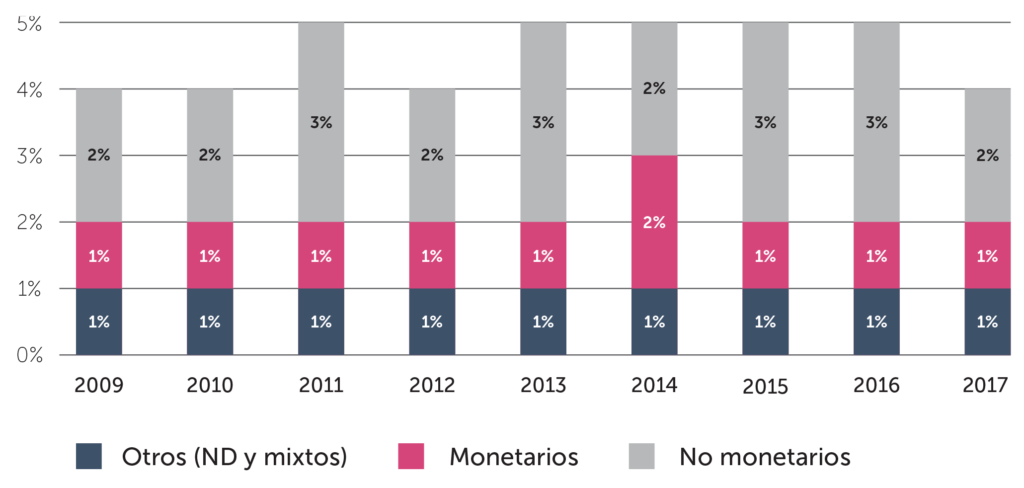

México es el segundo país con menor gasto social de los países de la OCDE, sólo Turquía tiene un nivel de gasto público social menor como porcentaje del PIB. La mayor parte del gasto social en México se destina al gasto en salud. Sin embargo, este rubro aún representa un porcentaje menor del PIB en comparación con otros países. Por otro lado, las transferencias en efectivo en México son mucho menores como porcentaje del PIB que en el resto de los países en este grupo. Los países que logran disminuir la desigualdad a través de transferencias tienen un nivel de gasto social en transferencias en efectivo mucho mayor al de México. No solo el gasto en México es poco, sino que lleva casi una década estancado. A pesar de un aumento en la desigualdad en México, de 2009 a 2017 las transferencias como porcentaje del PIB se han mantenido entre el 4% y el 5%.

Gráfica 6. Transferencias de México como porcentaje del PIB

Fuente: Recuperado por el IMCO con datos del Inventario 2017 del Coneval.

En cuanto

a transferencias en efectivo, México es relativamente eficaz al transferir

estos recursos al quintil más bajo de ingreso. Aunque en nuestro país estas

transferencias representan un menor porcentaje del ingreso nacional, se

encuentra por encima de la media incluso por arriba de Noruega, Bélgica,

Islandia e Irlanda. En otras palabras, las transferencias se hacen mejor, pero

con poco presupuesto.

[1] Juan Pardinas, Impuestos ¿un mal necesario? (México: Plaza & Janes México, 2005).

[2] Nora Claudia Lustig, “Inequality and Fiscal Redistribution in Middle Income Countries: Brazil, Chile, Colombia, Indonesia, Mexico, Peru and South Africa”, Center for Global Development, Working Paper No. 410, (2015), https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2671538 (Consultado el 15/10/2019).

[3] Banco Mundial Datos, “Índice de Gini», Banco Mundial, https://datos.bancomundial.org/indicador/SI.POV.GINI

[4] OCDE Fiscal Decentralisation Database “Tax revenue”, OCDE, https://www.oecd.org/tax/fiscal-decentralisation-database.htm#C_5

[5] Según la información más reciente del Banco Mundial, el coeficiente de Gini para estos países en 2015 fue: Dinamarca (0.282), Estonia (0.327) y Finlandia (0.271)

[6] Ibíd.

[7] De acuerdo con el Código Fiscal de la Federación las contribuciones se clasifican en impuestos, aportaciones de seguridad social, contribuciones de mejoras y derechos.

[8] En Otros se incluyen: Cuotas y Aportaciones de Seguridad Social, Contribuciones de Mejoras, Derechos, Productos y Aprovechamientos.

[9] Instituto de Investigaciones Jurídicas, Constitución Política de los Estados Unidos Mexicanos comentada, Tomo II. Décimo segunda edición (Distrito Federal: Porrúa/UNAM, Año 2010) 1303-1304. Son aquellas que tanto la federación como las entidades federativas pueden realizar por disposición constitucional.

[10] La facultad impositiva y recaudatoria no se cedió por completo a la federación, lo cual permite que las entidades federativas y municipios puedan imponer y recaudar otros impuestos distintos a los federales.

[11] Nota: Otros incluye impuesto sobre el patrimonio, impuesto al comercio exterior, impuesto sobre nóminas y asimilables, impuestos ecológicos, otros impuestos e impuestos no comprendidos en la Ley de ingresos Vigente.

[12] IMCO, “Hacia un nuevo esquema de ISR”, 2017, https://imco.org.mx/temas/hacia-nuevo-esquema-isr/

[13] Ibíd. La actualización del ISR tiene lugar de conformidad con el artículo 96 y 152 de la Ley del Impuesto Sobre la Renta, es decir, no se actualiza de forma anual, sino hasta alcanzar una determinada diferencia (10%). La propuesta del IMCO es que esta actualización se realice de forma anual conforme a la inflación.

[14] Ibíd.

[15] De acuerdo con el estudio“Las cuentas del sexenio pasado”, elaborado por el IMCO, los ingresos estimados tuvieron una variación promedio del 11% entre 2013 y 2018, el equivalente a 2 billones 338 mil millones de pesos.

[16] Adrían García Gómez, ISR e IVA: Evoluciones históricas (México: CIEP, 2016), https://ciep.mx/isr-e-iva-evoluciones-historicas/ (Consultado el 15/10/2019).

[17] Ibíd.

[18] SHCP, Informes trimestrales: cuarto trimestre 2016-2018 y primer trimestre 2019.

[19] Manuel Guadarrama, “Primero los pobres”, El Sol de México, (2019), https://www.elsoldemexico.com.mx/analisis/imco-primero-los-pobres-3665752.html (Consultado el 15/10/2019).

[20] Kristobal Meléndez Aguilar, Redistribución de impuestos en las entidades federativas (México: CIEP, 2018), https://ciep.mx/redistribucion-de-impuestos-en-las-entidades-federativas/ (Consultado el 15/10/2019).

[21] Con base en los datos publicados en el Informe de la Cuenta Pública de la SHCP entre 2006 y 2018, https://www.cuentapublica.hacienda.gob.mx/ (Consultado el 15/10/2019).

[22] La Organización Mundial del Trabajo considera como empleo informal todo trabajo remunerado que no está registrado, regulado o protegido por marcos legales o normativos, así como el trabajo no remunerado llevado a cabo en una empresa generadora de ingresos.

[23] Promoción del empleo, “Economía Informal”, OIT, https://www.ilo.org/global/topics/employment-promotion/informal-economy/lang–es/index.htm

[24] Colmex, Desigualdades en México 2018(Ciudad de México: Colmex/Red de Estudios sobre Desigualdades, 2018), https://desigualdades.colmex.mx/informe-desigualdades-2018.pdf (Consultado el 15/10/2019).

[25] Inegi, “Encuesta Nacional de Ocupación y Empleo 2019”, Indicadores de ocupación y empleo a abril 2019.

[26] Medición de la informalidad Inegi, 2015 a 2018. En: https://www.inegi.org.mx/temas/pibmed/

[27] Matías Busso, María V. Fazzio y Santiago Levy, (In)Formal and (Un)Productive: The Productivity Costs of Excessive Informality in México (Washington, DC.: BID, 2012), https://publications.iadb.org/es/publicacion/11062/informal-and-unproductive-productivity-costs-excessive-informality-mexico (Consultado el 15/10/2019).

[28] Inegi, “Encuesta Nacional de Ocupación y Empleo 2019”, tercer trimestre de 2017.

[29] Ibíd.

[30] Incluye las siguientes actividades: agricultura, ganadería, silvicultura, apicultura, acuicultura, caza, pesca y minería.

[31] Es el sector de la economía que transforma la materia prima en productos de consumo mediante procedimientos industriales.

[32] Es el sector de la economía que concentra los servicios que se proveen a los mercados: comercio, comunicaciones, finanzas, turismo, hostelería, ocio, cultura, espectáculos, la administración pública, etc.

[33] Impacto Informalidad en la Economía, Centro de Estudios de las Finanzas Públicas de la Cámara de Diputados (CEFP), 2018, http://www.cefp.gob.mx/transp/CEFP-70-41-C-Estudio0011-300718.pdf (Consultado el 15/10/2019).

[34] Comparación con base en el Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2019.

[35] Índice de Riesgos de Corrupción, IMCO, 2018, https://imco.org.mx//wp-content/uploads/2018/03/IRCPresentacion_06-03-2018.pdf (Consultado el 15/10/2019).

[36] Transparencia Internacional, Índice de Percepción de la Corrupción 2018, https://www.transparency.org/cpi2018

[37] IMCO. IRC, 2018.

[38] Anti-corruption reforms in Georgia, OCDE, 2016, http://www.oecd.org/corruption/anti-bribery/OECD-ACN-Georgia-Round-4-Monitoring-Report-ENG.pdf (Consultado el 15/10/2019).

[39] OIT, “Fortalecimiento de la inspección laboral en Argentina: el Plan Nacional de Regularización del Trabajo, Organización Internacional del Trabajo”, 2015, https://www.ilo.org/wcmsp5/groups/public/—americas/—ro-lima/documents/publication/wcms_371231.pdf (Consultado el 15/10/2019).

[40] OIT, “Recuperando políticas públicas para enfrentar la informalidad laboral: el caso argentino 2003-2007”, 2007, https://www.ilo.org/wcmsp5/groups/public/—ed_emp/documents/presentation/wcms_125844.pdf (Consultado el 15/10/2019).

[41] Un índice de Gini cercano a 1 indica altos niveles de desigualdad, mientras que valores cercanos a cero se asocian con niveles menores de desigualdad.