Son tiempos extraños. A la vez que millones de personas lidian con las consecuencias de la pandemia y asimilan una nueva realidad que ha implicado sobrevivir con menores ingresos, tener empleos más precarios, y enfrentar el riesgo del contagio, se desenvuelve también una de las revoluciones tecnológicas más importantes de los últimos años: la de los criptoactivos.

Sistemas financieros en todo el mundo son puestos en jaque por una tecnología que pocos entienden pero que, en sí, representa la potencial apertura de la política monetaria global: el blockchain. Las palabras Bitcoin o Ethereum se han vuelto casi tan comunes como dólar o euro. Más allá de las complejidades técnicas, el auge de las criptomonedas es la antítesis de un sistema financiero en el que bancos centrales controlan exclusivamente cómo se mueve el dinero.

Abordemos el tema desde el enfoque que concierne a este espacio: el de la competitividad. Si un país competitivo es aquel que consistentemente resulta atractivo para el talento y la inversión, un sistema financiero competitivo podría concebirse como aquel que permite la acumulación de riqueza y es lo suficientemente estable para mantener su valor a través del tiempo. Esto, a cambio, permite la inversión de los recursos en proyectos de largo aliento, factor esencial del crecimiento y el desarrollo.

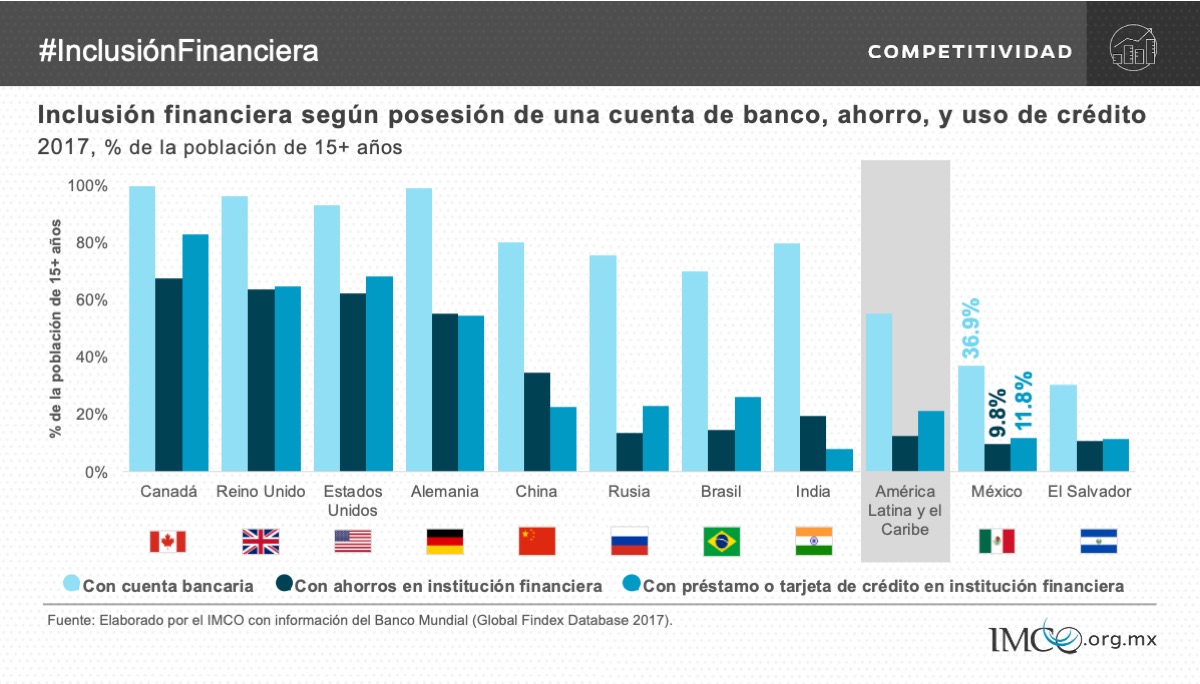

El sistema financiero es un facilitador –o un obstáculo- para la actividad económica. En México, la informalidad y los bajos niveles de inclusión son dos caras de la misma moneda: un sistema financiero poco competitivo. Según la OCDE, más de la mitad de los mexicanos de 15 años o más no tiene una cuenta de banco. Comisiones impagables y altas tasas de interés, falta de productos diseñados específicamente para las necesidades de la población, e infraestructura insuficiente, son algunos de los responsables.

Si los mexicanos no tienen acceso ni siquiera a los servicios financieros básicos, ¿dónde cabe la discusión sobre la tecnología? ¿Será capaz el sector fintech proveer, al fin, puntos de acceso al sistema financiero que permitan aumentar exponencialmente la base de usuarios? Tal vez. Las experiencias de otros países podrían resultar de gran utilidad para resolver el dilema de la inclusión.

El caso de El Salvador representa un parteaguas en ese sentido. Su adopción del Bitcoin como moneda de curso legal, es decir, que pueda ser utilizada en transacciones cotidianas, será el caso empírico a observar durante los próximos meses. En el otro extremo está China, que en días recientes tiró el valor de las criptomonedas al declarar ilegales las transacciones con Bitcoin. Ambos enfrentan, como México, retos considerables en materia de desarrollo, pero adoptaron posturas regulatorias opuestas.

En México, plataformas como Bitso, Binance y CoinEx intentan abrirse paso en el mercado mexicano en el contexto del despliegue regulatorio que dicta la Ley Fintech de 2019, y estipula que Banxico será quien determine y autorice el uso de activos digitales –entre ellos, las criptomonedas-. Hasta hoy, no considera que sean lo suficientemente estables para utilizarlas como moneda de curso legal.

El cripto-dilema no necesariamente implica una guerra del gobierno contra las plataformas de tecnología financiera. Pero sí ha puesto sobre la mesa la urgente necesidad de enfocar esfuerzos en educar, incluir, bancarizar y fomentar el uso de productos financieros. De crecer la base de potenciales clientes y usuarios. Afianzar el sistema financiero formal es una de las muchas vías para incrementar nuestra competitividad.

Publicado en Animal Político.

30-09-2021