Ana Laura Martínez

La política de acceso al crédito en México ha fracasado. Se han atendido las necesidades de algunos usuarios e instituciones de una banca comercial moderna cuya legislación ha ido mejorando en las últimas décadas, pero persiste una paradójica desatención de aproximadamente 85% de los usuarios potenciales del sistema financiero.1

De hecho, la política pública actual en la materia ha hecho muy poco para resolver las fallas de mercado que niegan acceso al crédito a alrededor de 22.4 millones de hogares2 que no tienen más remedio que acudir a mercados informales poco regulados que aumentan el costo de capital de las familias más pobres y las empresas más pequeñas del país.

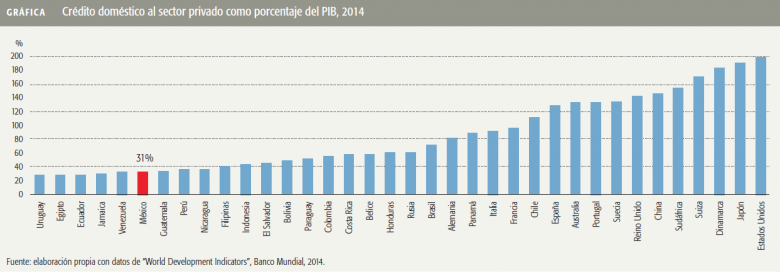

Tras casi tres décadas de la implementación de un modelo de liberalización del sector, el sistema financiero mexicano sigue rezagado. La penetración crediticia en 2014 —medida como el valor de la cartera de crédito del sector privado como porcentaje del pib— fue de 31.4%, mientras que el promedio latinoamericano y para países con un PIB per cápita similar al mexicano fue de 53.3 y 107%, respectivamente.3 Si bien ha ido en aumento, la penetración crediticia en México es todavía menor a la de países como Guatemala, Perú, Bolivia, Colombia o Belice (ver la Gráfica).

Una mayor derrama de crédito al sector privado es deseable por al menos dos razones. En primer lugar, la teoría del desarrollo de Schumpeter4 nos dice que el desarrollo financiero es clave para que los países puedan aprovechar las transferencias tecnológicas y lograr una mayor productividad. Asimismo, existen datos que sugieren5 que la discriminación de algunos grupos socioeconómicos en el acceso al crédito ayuda a perpetuar la desigualdad económica y limita la inversión en capital humano y, con ello, las oportunidades de crecimiento de un amplio sector de la economía.

Dada la importancia del financiamiento para el desarrollo y las fallas del mercado de crédito descritas, es posible argumentar que estamos frente a un problema público que, como tal, debe ser atajado desde una lógica de políticas públicas. Con esta óptica, analizaremos la reforma financiera propuesta por el presidente Enrique Peña Nieto el 8 de mayo de 2013, aprobada por el Congreso el 26 de noviembre del mismo año y promulgada el 9 de enero de 2014.

Hacia la definición del problema: ¿es el acceso al crédito un problema público?

La definición de un problema público es, de acuerdo con Merino,6 la parte central del proceso de políticas públicas. Es el momento en que la política pública logra combinar la causalidad y la factibilidad en el acercamiento a un problema. Una definición, por lo tanto, debe tener cuatro componentes: (1) una teoría de entrada; (2) rutas de acción posibles; (3) el análisis de las restricciones y (4) un conjunto de resultados esperados. De dicha definición dependerán las posibles rutas de acción y, en gran medida, el éxito o fracaso de la política.

La reforma financiera acepta la naturaleza pública del problema de acceso al financiamiento y la conceptualiza como un problema de oferta insuficiente. Propone, entonces, cuatro ejes de acción: “1. Dar un nuevo mandato a la Banca de Desarrollo para que propicie el crecimiento del sector financiero; 2. Fomentar la competencia en el sistema financiero para abaratar las tasas; 3. Generar incentivos adicionales para que la banca preste más, y 4. Fortalecer el sistema bancario para que el sector crezca en forma sostenida”.7

La reforma financiera usa como teoría de entrada la teoría ortodoxa de la liberalización financiera.8 Esta establece que la apertura del sector conlleva una mayor competencia que a su vez permite un incremento en las tasas de ahorro y una mayor eficiencia de las inversiones, al provocar un aumento en la monetización de la economía, incrementando la acumulación de capital y produciendo el flujo de recursos hacia los sectores más productivos de la economía, lo que acelera el crecimiento económico.

Sin embargo, esta teoría ha sido fuertemente criticada porque es incapaz de reducir la gran dispersión de las tasas de rendimiento entre grupos y sectores económicos en países en desarrollo,9 subrayando la relevancia del acceso equitativo al crédito como base de la correlación positiva entre liberalización financiera y crecimiento.

King y Levine10 identificaron que la distribución del crédito entre sectores es importante para la eficiencia de la inversión, demostrando que la habilidad de ciertos grupos para extraer recursos puede ser nociva para el desarrollo porque impide transferencias tecnológicas y reduce el financiamiento disponible, principalmente para las Mipymes.

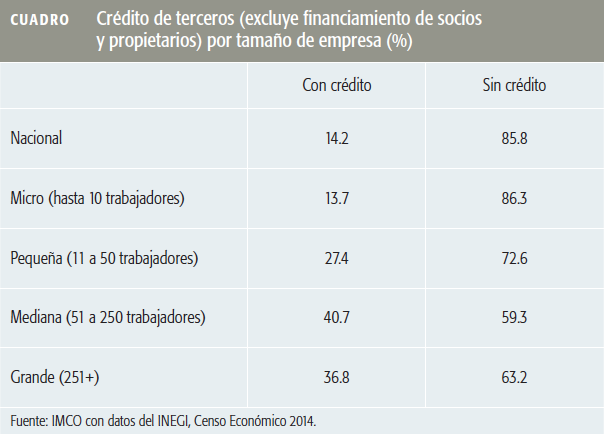

Una teoría alternativa que ha sido aplicada en los países en desarrollo en años recientes es la neokeynesiana.11 Mientras que en la teoría ortodoxa los mercados son capaces de solucionar todos los problemas de información e incertidumbre presentes en las transacciones financieras, el enfoque neokeynesiano12 demuestra que en presencia de fallas de mercado (principalmente asimetrías de la información), la liberalización financiera por si sola tiende a generar racionamiento del crédito y mercados incompletos, afectando principalmente las inversiones de más largo plazo y las empresas más pequeñas. Este enfoque parece adecuarse mejor a lo que sucede hoy en nuestro país, en donde, de acuerdo con datos del Censo Económico 2014, alrededor de 85.8% de las empresas mexicanas no cuentan con crédito; el problema es mucho más grave para las micro y pequeñas empresas, como se muestra en la Tabla.

De la definición del problema al diseño de la política pública

La reforma financiera de la presente administración se construyó con base en la teoría ortodoxa de la liberalización financiera, y busca modificar el marco legal e institucional del sector financiero, aumentar la competencia y reducir los costos transaccionales,13 haciendo más barato el crédito. Sin embargo, esta visión no refleja la problemática total del sistema financiero mexicano, donde la debilidad del marco legal y la estructura de la economía —caracterizada por altos índices de informalidad y una concentración persistente de la riqueza en pocas manos— imponen retos que requieren políticas públicas complejas.

Hay una discordancia entre la definición del problema enunciada en la reforma financiera y los instrumentos que prevé. Por ejemplo, la reforma reconoce a la banca y, específicamente, al crédito como palanca de desarrollo de los hogares mexicanos (artículo cuarto de la Ley de Instituciones de Crédito); sin embargo, se queda corta a la hora de promover una amplia cobertura regional, que es clave para lograr un desarrollo sustentable en todos los rincones del país.

Aún más confuso es que la reforma otorgue un papel discrecional a la banca de desarrollo y un mandato poco claro sobre el uso de garantías gubernamentales para reducir el riesgo y aumentar el financiamiento de la banca privada, limitando la eficacia de uno de los instrumentos públicos más poderosos para fomentar el crédito.14

Conclusiones

Los problemas del desarrollo financiero, en general, y el acceso al crédito, en particular, son complejos. La gran polarización regional, económica y social que caracteriza a nuestro país es un obstáculo para el funcionamiento tanto de los mercados como de las políticas públicas. La polarización permea la legislación del sector financiero que, paradójicamente, se presenta como un ejemplo de prudencia macroeconómica y regulación efectiva al cumplir con parámetros internacionales de forma muy exitosa,15 mientras 85.8% de las empresas mexicanas no pueden acceder al crédito en el mercado formal.

Queda claro que la política actual en la materia puede beneficiar a un pequeño sector de la población que vive en ciudades, trabaja en el sector formal y tiene acceso a los grandes bancos comerciales, pero la política pública está llamada a mucho más: a solucionar las fallas de mercado cuando las haya y a igualar el piso de competencia entre las empresas, sin importar su tamaño o ubicación geográfica.

La estrategia de tratar a los mexicanos como pertenecientes a dos mundos diferentes ha mostrado ya su inviabilidad en todos los aspectos de la política pública. La equidad es indispensable para el funcionamiento eficiente de los mercados. Si la polarización social y económica en México genera una falla en el mercado financiero y, al mismo tiempo, la liberalización financiera polariza aún más a los diferentes sectores productivos y a las regiones geográficas, el mercado por sí solo tenderá a generar un ciclo vicioso que va de la discriminación a la baja productividad, justificando la intervención del Estado para solucionar dicha falla.

Si, efectivamente, la teoría de entrada de la reforma financiera es incorrecta y la definición del problema es incompleta, es necesario revisar las acciones del Gobierno en la materia. En particular, el Gobierno debe diseñar políticas relativas al volumen y la asignación del financiamiento, por ejemplo:

1. Fortalecer el mercado de capitales;

2. Generar una estructura de incentivos que estimule la demanda por activos de mayor plazo, y

3. Sustituir la discrecionalidad de la banca de desarrollo por un mandato con objetivos específicos que direccione el crédito a los sectores realmente desatendidos por el mercado. El financiamiento de Nacional Financiera (Nafin) no termina de llegar a las micro y pequeñas empresas, para las que la falta de crédito a tasas razonables es uno de los obstáculos principales para operar e incrementar la productividad.

Las empresas son la única institución capaz de crear riqueza en el modelo económico que hoy rige a nuestro país. De ahí la importancia de que el Estado busque ante todo eliminar los obstáculos a su productividad. Solo con empresas competitivas, con un horizonte de vida más largo y prospectivas reales de crecimiento, el bienestar de todos los mexicanos puede finalmente alcanzar las promesas de las políticas liberalizadoras de las últimas tres décadas.16

Ángel Mobarak, Gustavo A. del, La paradoja del desarrollo financiero, HEGM, Secretaría de Economía, marzo de 2010.

Deloitte, Análisis de iniciativa de Reforma Financiera 2013, en < http://www2.deloitte.com/content/dam/Deloitte/mx/Documents/financial-services/mx(es-mx)Reforma_financiera2013.pdf>.

Fitzgerald, Valpy, “Financial Development and Economic Growth: A Critical View” (background paper for World Economic and Social Survey 2006), Oxford University, septiembre de 2006.

Galor, Oded y Joseph Zeira, “Income Distribution and Macroeconomics”, The Review of Economic Studies, vol. 60-1, enero de 1993, pp. 35-52.

INEGI, “Censo Económico 2014” proyectos/ce/ce2014/>.

Keynes, John M., “The General Theory of Employment, Interest and Money”, Macmillan / Cambridge University Press, for Royal Economic Society, 1936.

King, Robert G. y Ross Levine, “Finance and Growth: Schumpeter Might be Right”, The Quarterly Journal of Economics, vol. 108, núm. 3, agosto de 1993, pp. 717-737.

McKinnon, Ronald I., Money and Capital in Economic Development, The Brookings Institution, Washington, D.C., 1973.

Schumpeter, Joseph A., “The Theory of Economic Development: An Inquiry into Profits, Capital, Credit, Interest, and the Business Cycle”, Harvard University Press, Cambridge, MA, 1911.

Shaw, Edward S., Financial Deepening in Economic Development, Oxford University Press, Nueva York, 1973.

Stiglitz, Joseph y Andrew Weiss, “Credit Rationing in Markets with Imperfect Information”, American Economic Review, vol. 71, núm. 3, 1981, pp. 393-410.

Stiglitz, Joseph E., “The Role of the State in Financial Markets”, en Proceedings of the World Bank Annual Conference on Development Economics 1993, World Bank, Washington, D.C., 1994.

1 Del Ángel Mobarak (2010).

2 Raphael (2012), p. 46.

3 Banco Mundial (2014).

4 Schumpeter (1911).

5 Tesis original demostrada por Galor y Zeira (1993).

6 Merino (2013).

8 McKinnon (1973) y Shaw (1973).

9 Fitzgerald (2006).

10 King y Levine (1993).

11 Hermann (2014).

12 Stiglitz y Weiss (1981); Stiglitz (1993).

13 Por costos transaccionales entendemos el tiempo, dinero y esfuerzo que toma ejecutar una transacción. Son costos de transacción las filas, las comisiones y los trámites necesarios para acceder al sistema de pagos bancarios o a un crédito.

14 Hermann (2014).

15 Deloitte, p. 3.

Publicado por Este País

01-05-2016