La deuda pública, a pesar de tener una percepción negativa, puede desempeñar un papel crucial para el desarrollo de infraestructura, el crecimiento económico y la competitividad de un país. La subnacional es aquella deuda pública asumida por los gobiernos locales, como estados o municipios, así como por cualquier institución o entidad que actúe en representación de estos es conocida como deuda subnacional. Esta puede variar según la jurisdicción y las regulaciones específicas de cada uno. De acuerdo con la Organización para la Cooperación y el Desarrollo Económicos (OCDE), la deuda subnacional de México es la segunda más baja en países miembros de esta organización con economías similares -2.5% del PIB-.

Para que la deuda pública tenga resultados positivos y productivos, es esencial que los gobiernos -en este caso estatales y municipales- planeen, gestionen y supervisen cuidadosamente este recurso financiero. En este marco, el Instituto Mexicano para la Competitividad (IMCO) analizó la evolución de la deuda subnacional en México al 31 de diciembre de 2022 documentada en el Registro Público Único de la Secretaría de Hacienda y Crédito Pública (SHCP).

En un período de 15 años, de 2007 a 2022, el saldo de la deuda subnacional aumentó 89% en términos reales, principalmente por el incremento de 84.3% entre 2008 y 2012, durante la crisis financiera. La disminución del crecimiento económico y de los ingresos federales impactó las Participaciones -principal fuente de ingresos para gobiernos subnacionales- causando déficits fiscales en las entidades federativas. Además de la necesidad de financiamiento para cubrir esos déficits, se diversificaron las fuentes de financiamiento, incluyendo préstamos bancarios y financiamiento bursátil.

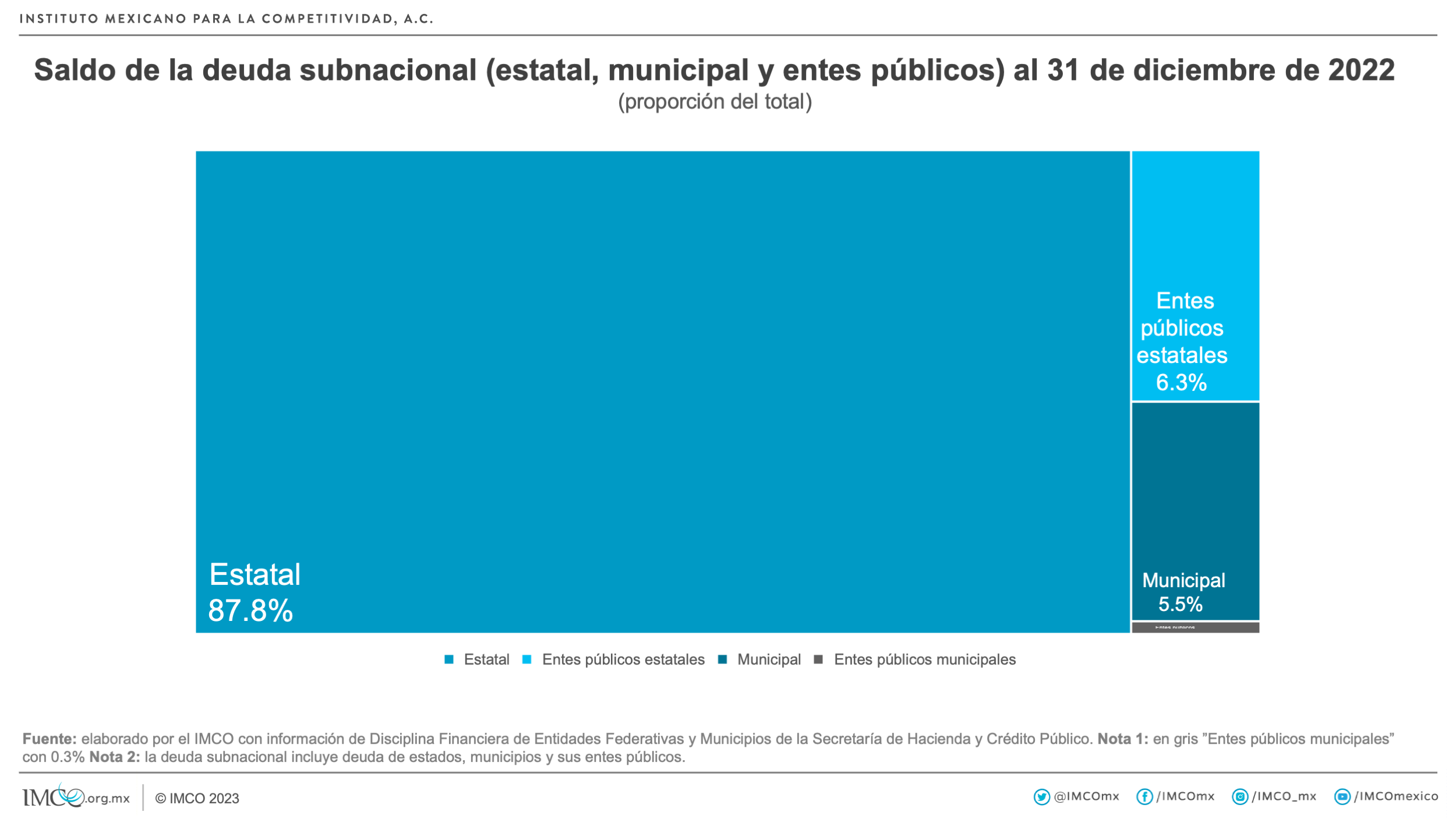

Entre 2012 y 2022, el crecimiento de la deuda pública subnacional se mantuvo estable, con un aumento de 0.3%. Al cierre de 2022, el saldo de la deuda subnacional fue de 684 mil 396 millones de pesos (mdp). Con respecto a 2021, esto significa una reducción de (-)4.8% en términos reales. Del total de la deuda subnacional, la mayor parte fue la deuda estatal (87.8%), seguida de la deuda de entes públicos estatales (6.3%) y los municipios (5.5%).

Deuda subnacional

Solo San Luis Potosí, Baja California Sur, Yucatán, Nuevo León y Estado de México incrementaron su deuda subnacional, mientras que 26 entidades federativas la redujeron. En cuanto al saldo de la deuda subnacional per cápita, en 2022 Nuevo León fue el estado con la deuda más alta por habitante -17 mil 223.3 pesos-, seguido de Chihuahua -13 mil 203.2 pesos-, Quintana Roo -13 mil 185.1pesos-, Coahuila -12 mil 050.3 pesos- y la Ciudad de México -10 mil 998.3 pesos-. Por otro lado, Querétaro registró una deuda de 14.8 pesos per cápita.

El principal acreedor de la deuda subnacional es la banca múltiple -o comercial- con aproximadamente 54% del total de préstamos (367 mil 723 mdp). Le sigue la banca de desarrollo con 37% (254 mil 499 mdp). Las emisiones bursátiles representan 8%, mientras que otros acreedores, como cooperativas, fondos o fideicomisos locales, constituyen 1%.

Deuda estatal

Los estados tienen mayor capacidad económica y fiscal de acuerdo a su tamaño y a sus fuentes de ingresos. Un indicador de la sostenibilidad de la deuda a nivel estatal es la relación entre la deuda estatal y los ingresos netos, así como las Participaciones Federales.

Coahuila y Nuevo León son las entidades que mayor deuda tienen como proporción de sus ingresos públicos estatales: 62.0% y 61.2% respectivamente. Como proporción de sus Participaciones, Nuevo León (172.6%) y Coahuila (161.0%) también tienen los porcentajes más altos, seguidas por Chihuahua (154.6%) y Quintana Roo (149.8%).

La deuda pública estatal como proporción del PIB de las entidades federativas es otro indicador importante. En 2021, el promedio nacional fue de 2.6%. Las entidades con los mayores porcentajes fueron Quintana Roo (6.1%), Chihuahua (5.9%) y Chiapas (5.2%), mientras que las de menor proporción fueron Campeche (0.5%), San Luis Potosí (0.6%) y Puebla (0.6%).

Deuda municipal

Los municipios, por su parte, tienen menores ingresos, lo que se traduce en una menor capacidad de pago. Aunque la deuda subnacional es mayormente estatal, hay excepciones. Por ejemplo, en Querétaro el gobierno estatal liquidó su deuda en 2020, por lo que la deuda municipal -de 34.6 mdp- representa 100% del total.

En contraste, en Baja California Sur, Puebla y Sinaloa, los municipios deben entre la quinta y la tercera parte del total de la deuda en esas entidades federativas. La Ciudad de México tiene 100% de deuda estatal por la imposibilidad de las alcaldías de contratar. Otros resultados de la deuda municipal:

- 59% de la deuda municipal se concentra en municipios de cinco estados: Jalisco (13.6%), Estado de México (12.5%), Sonora (11.8%), Nuevo León (10.5%) y Baja California (10.4%).

- Los municipios con la mayor deuda municipal son: Tijuana, Baja California, tiene una deuda total de 2 mil 344 mdp, la más alta del país. Hermosillo, Sonora, ocupa el segundo lugar con una deuda total de 1 mil 774 mdp. Monterrey, Nuevo León, se encuentra en tercer lugar con una deuda total de 1 mil 626 mdp.

- En cuanto a la mayor deuda municipal por habitante, Hermosillo, Sonora, tiene la deuda más alta por habitante, con 1,829 pesos por persona. San Nicolás de la Garza, Nuevo León, sigue en segundo lugar con 1,787 pesos por habitante y Monterrey, también en Nuevo León, con 1,415 pesos.

Es fundamental reconocer las complejidades al comparar la deuda pública entre gobiernos -entidades federativas y municipios- pues su sostenibilidad depende de cada caso. La deuda es sostenible cuando el gobierno puede cumplir con sus obligaciones sin tener que recurrir a políticas inadecuadas que pongan en riesgo el cumplimiento de sus obligaciones como la provisión de bienes y servicios. Además de los indicadores de deuda como los anteriormente expuestos, para el manejo responsable de la deuda se deben considerar variables adicionales como tasas de interés, tipo de cambio, crecimiento económico, ingresos netos y, sin duda, sus resultados.

La gestión adecuada de la deuda pública en nuestro país es una pieza fundamental para que realmente se transforme en factor de crecimiento económico. Para su fortalecimiento, IMCO Propone:

- Mantener el Sistema de Alertas de la SHCP y utilizar la información recopilada por el Registro Público Único para gestionar la deuda subnacional y mitigar riesgos, así como alentar la competencia entre acreedores y deudores.

- Establecer bases mínimas de gestión de la deuda y de sus riesgos, que considere contingencias y asegure los recursos suficientes para pagos de deuda.

- Definir el concepto de inversión pública productiva en la Ley de Disciplina Financiera, lo que permitiría medir mejor el impacto real de la deuda pública.

- Incorporar la transparencia de las fuentes de ingreso a los proyectos de inversión para garantizar que los impactos sean favorables y se divulguen cifras y proporciones de recursos empleados.