Por: Fernando Valdés Benavides y Manuel Guadarrama Herrera

El artículo 115 de la Constitución establece al municipio como la base de la estructura federal. Sin embargo, este arreglo deposita algunas de las tareas que más impactan la vida de las personas en el ámbito de gobierno que enfrenta las mayores limitaciones para ejecutarlas: los municipios.

En los municipios recaen ocho servicios —gestión de agua potable y saneamiento, alumbrado público, manejo de residuos sólidos, mercados y centrales de abasto, panteones, rastros, calles y jardines y seguridad pública— y nueve funciones relacionadas con el desarrollo urbano y otorgamiento de licencias. Además, la legislación estatal contempla hasta 26 posibles atribuciones para los municipios, entre las que destacan tareas de educación, cultura, turismo, transporte público, ecología, medio ambiente y las oficinas municipales del DIF.1

Las cargas de servicios y funciones de los municipios son sustanciales, pero ¿qué tan capaces son los municipios para soportar estas responsabilidades? De acuerdo con el Artículo 31 de la Constitución, existen tres tipos de sujetos activos en materia tributaria: la federación, las entidades federativas y los municipios. Sin embargo, la Constitución no establece un método homogéneo con relación a estas facultades. Los estados tienen coincidencias en algunas facultades tributarias no exclusivas de la federación (véase, por ejemplo, la cláusula residual del artículo 124 constitucional). Y, aunque la Constitución establece que los municipios pueden administrar libremente su hacienda y cobrar impuestos, estos no cuentan con las facultades necesarias para establecer tributos, tarea para la que dependen de las leyes estatales.

Tal es el marco jurídico acotado y parcialmente tutelado bajo el que operan los municipios del país. Pero, como sabemos, el federalismo no solo se instituye: también se construye. Así, cabe preguntar: ¿cómo se traducen las facultades y obligaciones de los municipios en capacidades reales?

Capacidades y autonomía fiscal

La Organización para la Cooperación y el Desarrollo Económicos define la autonomía tributaria en términos de si los gobiernos subnacionales o locales tienen la facultad de introducir o eliminar un impuesto, definir tipos impositivos, establecer la base imponible u otorgar beneficios fiscales u excepciones a los contribuyentes. En lo que concierne a la hacienda pública, el artículo 115 constitucional señala que la regulación federal no puede impedir que el municipio perciba las contribuciones “que establezcan los Estados sobre la propiedad inmobiliaria, de su fraccionamiento, división, consolidación, traslación y mejora así como las que tengan por base el cambio de valor de los inmuebles”.

Ahora bien, otro concepto es el de autonomía fiscal municipal. Este tipo de autonomía se refiere a la capacidad del municipio de generar ingresos propios mediante impuestos y otras contribuciones. Para su medición se considera la proporción de los ingresos propios sobre los ingresos totales.

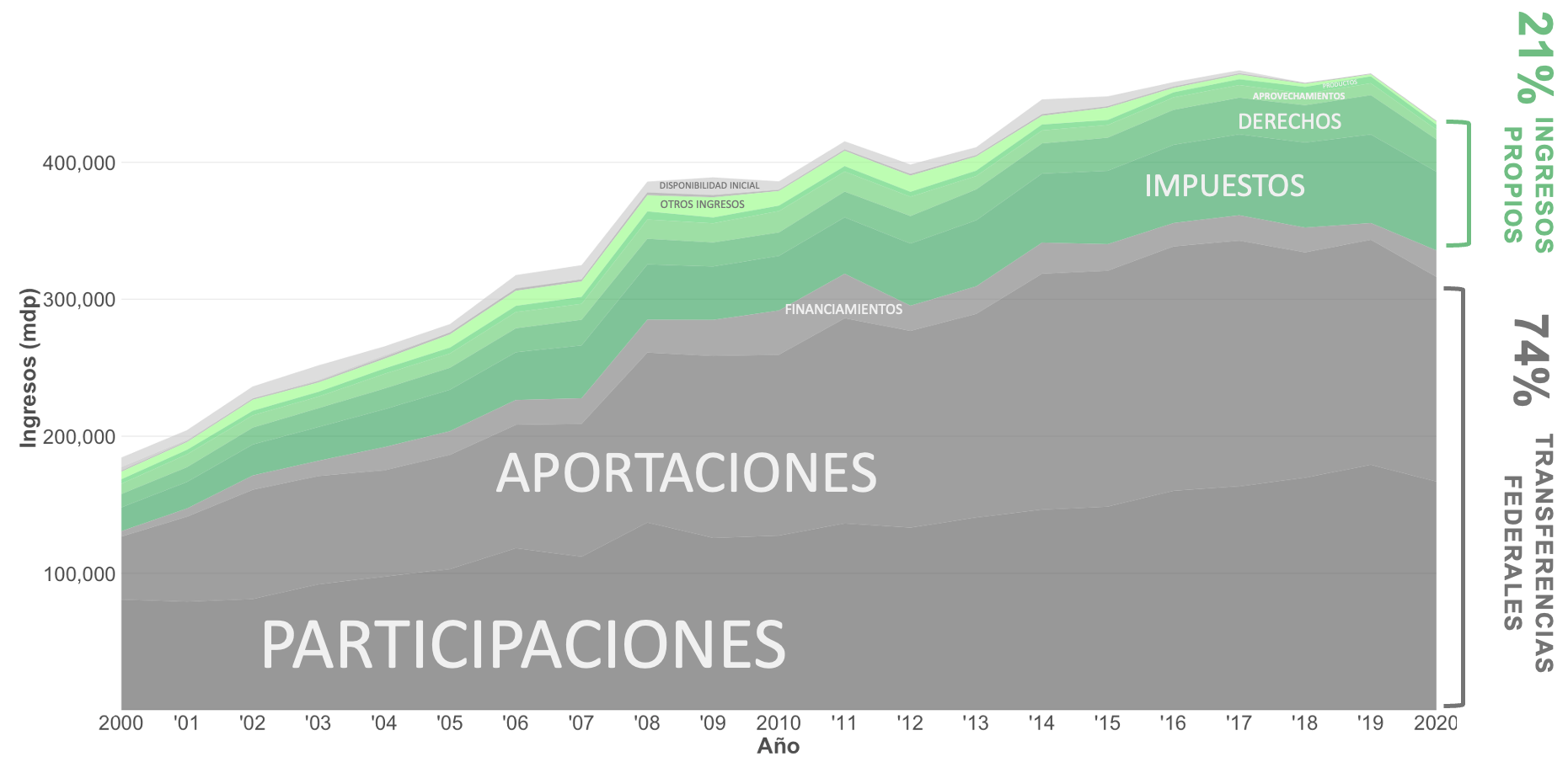

La gráfica 1 muestra una mirada agregada de las finanzas municipales del país. Si bien los ingresos municipales se han duplicado en términos reales en los últimos 20 años, la estructura de las fuentes de ingreso ha permanecido casi sin cambios: una alta dependencia de transferencias del gobierno federal (74 % de los ingresos proviene de participaciones y aportaciones), una baja generación de ingresos propios (21 %) y pocos ingresos por adquisición de deuda y disponibilidad inicial (5 %).

Gráfica 1. Estructura de ingresos municipales en los últimos 20 años

Los ingresos propios se originan a partir de esfuerzos recaudatorios y administrativos, tales como el impuesto al predial, los derechos que se cobran por servicios como el agua potable, la expedición de licencias, el registro civil, los productos derivados de estacionamiento y parquímetros, la venta y arrendamiento de terrenos, multas, recargos, rezagos y, por último, contribuciones de mejora: ingresos que recibe el municipio por realizar obras públicas que benefician directamente a personas físicas o morales.

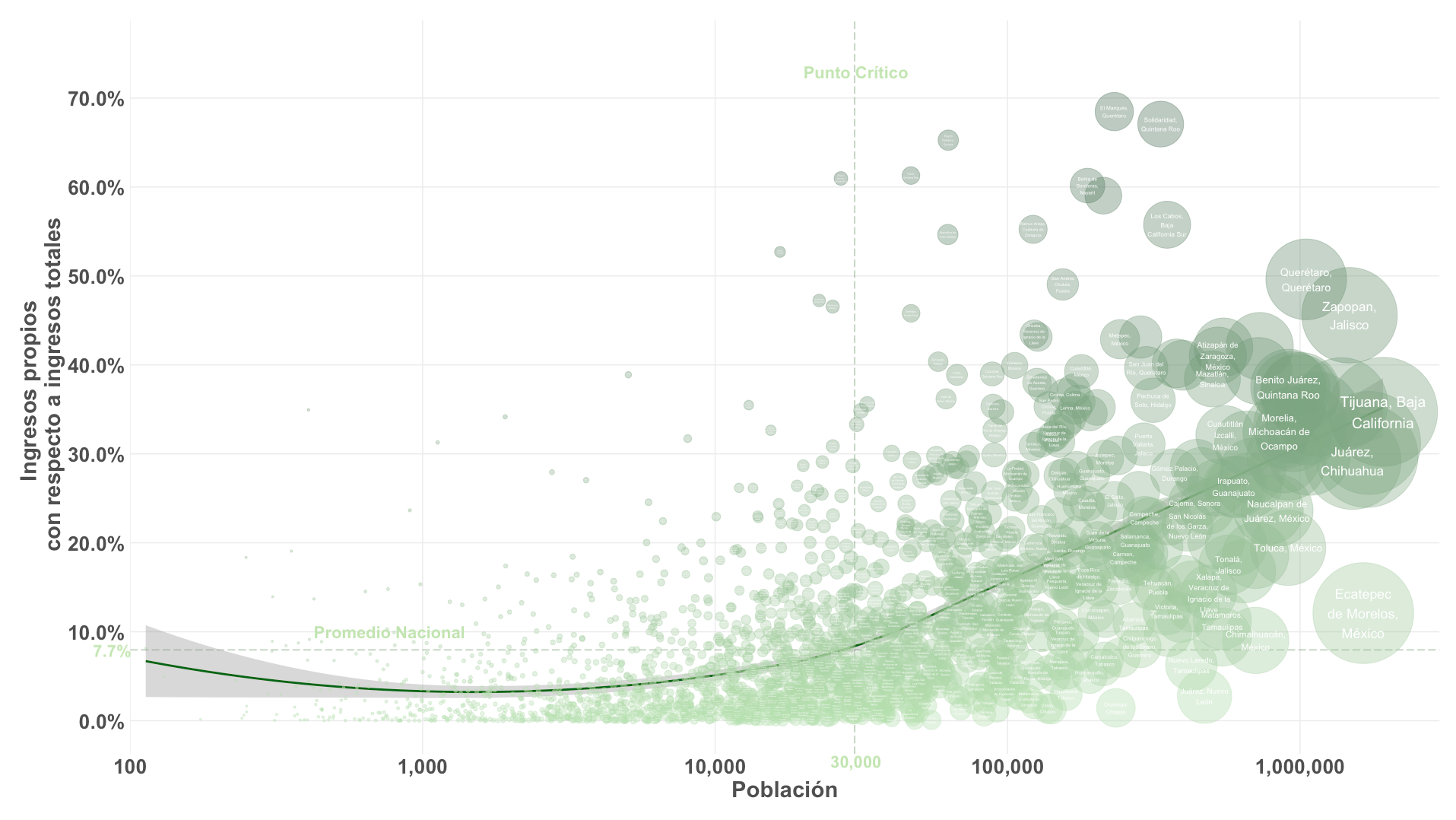

La gráfica 2 muestra la relación entre la población y los ingresos propios a nivel municipal. Al ajustar un modelo de regresión local, parecería existir una masa crítica a partir de los 30 000 habitantes en la que un aumento exponencial en la población se traduce en un incremento lineal en la proporción de ingresos propios con respecto a los ingresos totales. En otras palabras: el aumento de población parece tener un efecto positivo en la autonomía fiscal. Un hipotético municipio de tres millones de habitantes recaudaría aproximadamente 15 % más que un municipio de 300 000 y 10 % más que uno de 30 000. Este resultado podría ser indicativo de las economías de escala que trae consigo la urbanización, las cuales pueden permitir un mejor orden catastral, así como mayor especialización administrativa y eficiencia recaudatoria.

Gráfica 2. Relación entre población y generación de ingresos propios

El ingrediente clave: el predial

El predial es un impuesto históricamente local por su naturaleza tangible, inamovible y progresiva. Es clave para dotar a los municipios de autonomía fiscal y de capacidad para cumplir con sus obligaciones. La base administrativa de este impuesto es el catastro municipal. Ahí se concentra la información para el cálculo del valor del predio y los costos de proveer servicios municipales. Por ello, su continua actualización y modernización abona a una recaudación más eficiente.

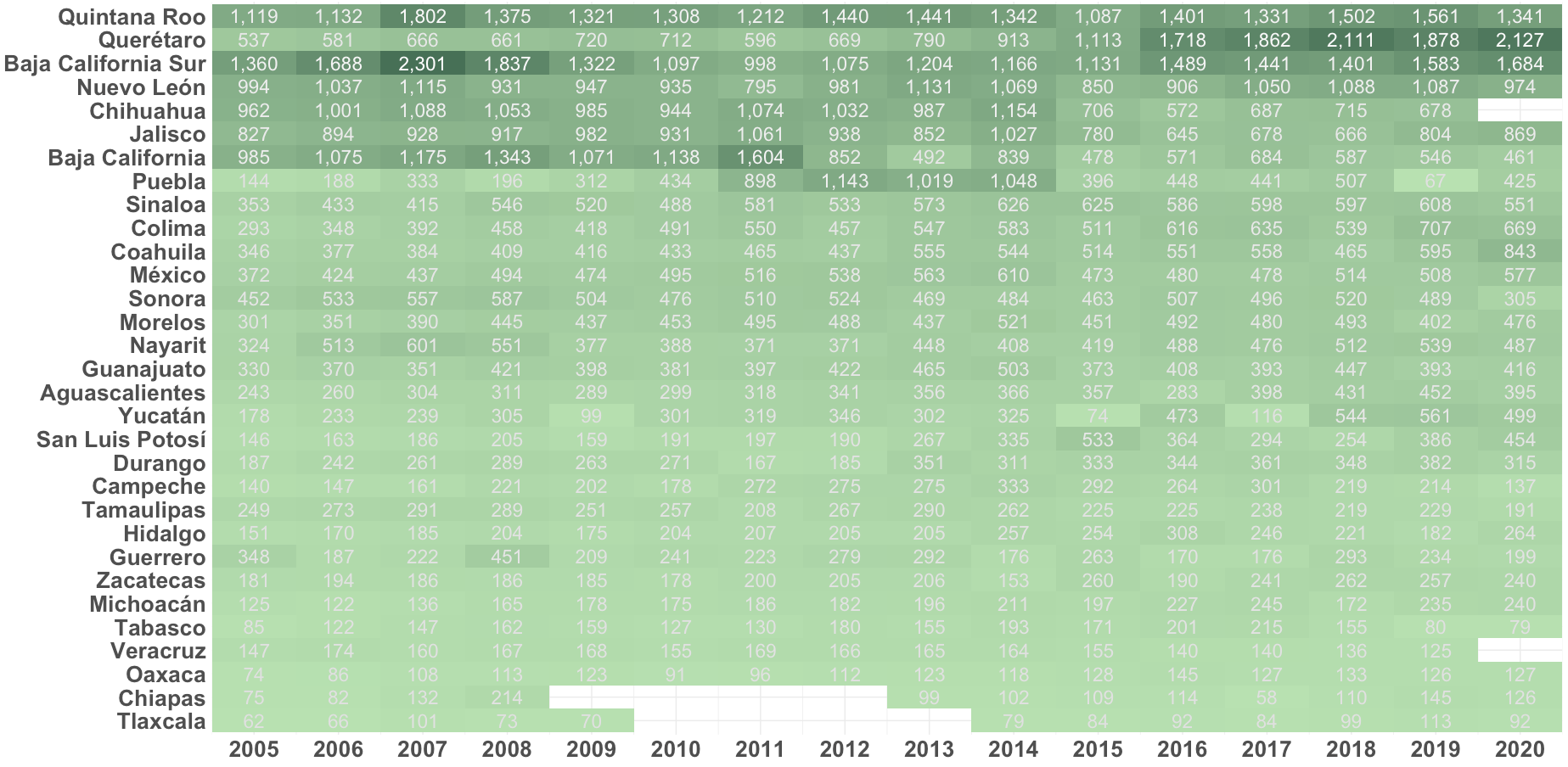

Si bien el Fondo General de Participaciones, el Fondo de Fomento Municipal y el Fondo de Fiscalización y Recaudación contemplan incentivos para la recaudación del predial, casi tres de cada diez municipios no lo recaudan. La gráfica 3 muestra la recaudación per cápita del predial agregado a nivel estatal.

Gráfica 3. Recaudación de impuestos al patrimonio por habitante

Destacan los casos de Querétaro, Yucatán, Colima y Puebla, cuyos municipios en conjunto han logrado aumentar la recaudación del predial por habitante. Sin embargo, la mayor parte de los estados cuyos municipios ya recaudaban poco ha permanecido relativamente estancada. De hecho en algunos estados —Veracruz, Guerrero, Tamaulipas y Baja California— la recaudación del predial ha disminuido.

Las fallas de la base federal

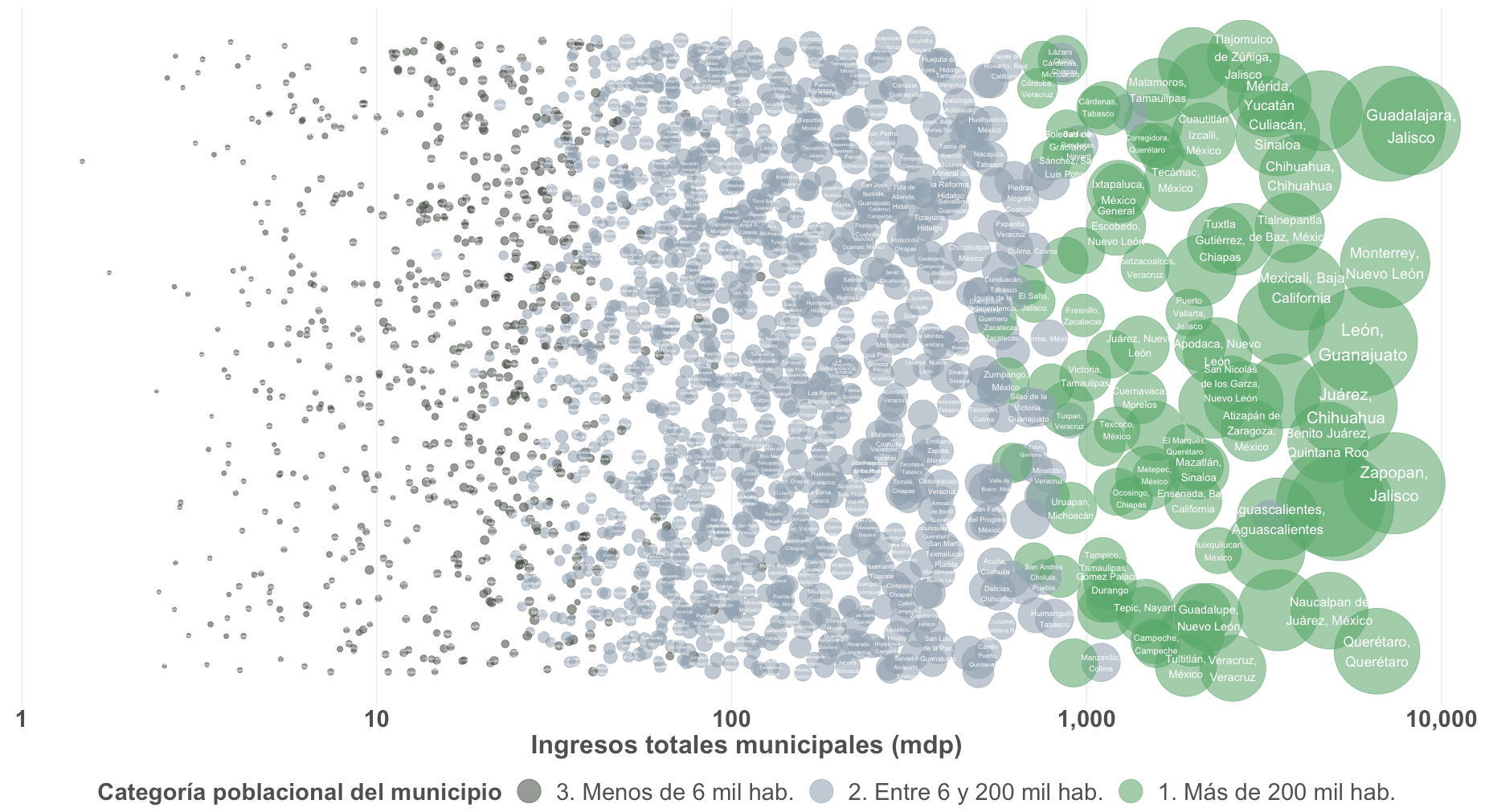

Las fallas estructurales de los municipios no son todas iguales. A grandes rasgos, los municipios de México se pueden clasificar en tres grupos.

Los primeros son los cien municipios urbanos más poblados del país, con una media poblacional de 564 000 habitantes (resaltados en color verde oscuro en la gráfica 4). Estos municipios concentran el 52.4 % de los ingresos municipales del país. El 29.7 % de sus ingresos totales corresponde a ingresos propios del municipio. Sus administraciones son relativamente profesionales y, en su mayoría, logran cumplir con sus obligaciones en materia de armonización contable y disciplina financiera.2

En segundo lugar tenemos un grupo de mil municipios que corresponden a suburbios, pequeñas ciudades y periferias metropolitanas con una media poblacional de 44 000 habitantes (resaltados en color verde claro en la gráfica 4). Estos municipios concentran el 43 % de los ingresos municipales del país, de los cuales 14.2 % son ingresos propios. Estas localidades enfrentan dificultades para cumplir con sus obligaciones constitucionales, pues algunos no cobran suficiente predial, carecen de catastros actualizados y fallan en términos de transparencia presupuestal.

En el tercer grupo tenemos al resto de los municipios del país: comunidades ejidales, indígenas y rurales con una media poblacional de 3 000 personas (resaltados en gris en la gráfica 4). Estos municipios sólo concentran el 5.3 % de los ingresos municipales del país, de los cuales sólo el 4.4 % corresponde a ingresos propios y el 93.3 % proviene de transferencias federales. Estos municipios tienen los mismos problemas del segundo grupo, pero agravados. Algunos de ellos no tienen la capacidad administrativa de cobrar el predial, o bien se enfrentan a dificultades para cobrarlo debido a sus contextos sociales particulares. Además, en su mayoría, estos municipios destinan más de dos tercios de sus egresos a gasto administrativo (es decir: servicios personales, servicios generales, materiales y suministros). Aunado a esto, muchos de ellos podrían encontrarse en quiebra técnica.

Gráfica 4. Municipios: grupos de ingreso y grupos de población

Recimentar la estructura federal

La falta de políticas e incentivos efectivos para incrementar la recaudación municipal han dejado a una parte de los municipios sin los recursos y la autonomía necesarios para aprovechar su principal ventaja: la capacidad de actuar de forma eficiente, focalizada y en sintonía con sus contextos locales.

En un país tan plural como México, el federalismo demanda unidades autónomas con un trato diferenciado y un marco jurídico flexible al cambio. Nuestros mecanismos de coordinación fiscal y los diversos fondos de aportaciones compensatorias no han estado a la altura del reto. Sin ir más lejos: la tercera característica —un marco jurídico flexible— simplemente ha estado ausente desde los años noventa del siglo pasado.

Ante las dificultades implícitas en hacer cambios sustanciales en materia de coordinación fiscal, es importante que los municipios y los estados adelanten esfuerzos para aumentar la recaudación del predial por medio de tres mecanismos complementarios: la modernización de catastros, la profesionalización de las tesorerías municipales y el aumento al impuesto predial.

Requerimos también de ideas nuevas. Si no queremos afectar la independencia jurídica del municipio, tenemos que evaluar las experiencias de otros países en materia de cooperación intermunicipal. Por ejemplo: si nuestros municipios de baja y mediana población se aglomeraran en intermunicipalidades, podrían beneficiarse de las economías de escala para recaudar, administrar y proveer bienes públicos a sus habitantes. Por otra parte, las áreas metropolitanas podrían emular consorcios intermunicipales de provisión de bienes públicos metropolitanos, como ya sucede en algunos casos, y profundizar en áreas como seguridad y movilidad sustentable siguiendo el ejemplo de otros países.

Los resultados de las políticas centralistas de las últimas dos décadas muestran que la estructura federal actual se tambalea no solo por el peso de su cúspide, sino también por lo irregular de su base. Es tiempo de recimentar.

*Las opiniones expresadas en esta columna son responsabilidad de los autorres y no representan la postura institucional.

Publicado en Nexos.

27-10-2021

1 José Martín Vilchis, “Problemas y soluciones de la administración de los servicios públicos municipales en México”, en Los males de la Administración Pública de México y sus remedios (México: UAEM, en proceso de edición, 2018). En esas atribuciones también existen distintas cargas: mientras un municipio como Chilpancingo en Guerrero tiene 17 responsabilidades, la capital de Durango tiene 34. Ver también: Índice de Competitividad Urbana 2018, Califica a tu alcalde: manual urbano para ciudadanos exigentes, Instituto Mexicano para la Competitividad (IMCO).

2 Véase: Barómetro de Información Presupuestal Municipal 2020 del Instituto Mexicano para la Competitividad.